Считается ли аванс выплатой заработной платы. Cколько процентов от зарплаты может или должен составлять аванс

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2019 году?

Новые правила расчета аванса, не так давно прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Пример 1

Количество рабочих дней в расчетном месяце — 20, оклад инженера Петрова И. И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

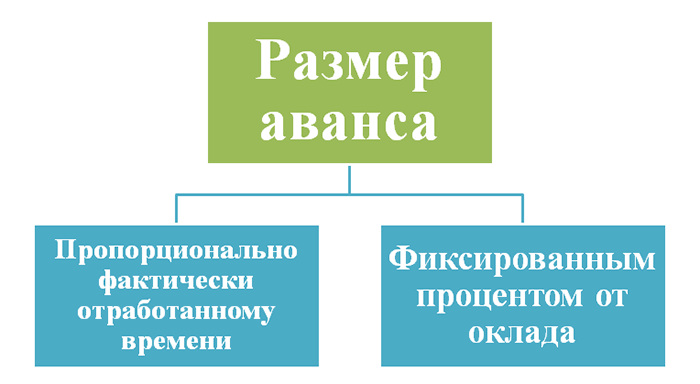

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом — в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40-45% от оклада.

Пример 2

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса — 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. - 25 000 руб. × 13% - 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели. Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. При установлении аванса в процентах, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Зарплата традиционно состоит из двух частей, первую из которых называют авансом. Расскажем о размере аванса по заработной плате согласно ТК РФ 2019, а также о том, как правильно его рассчитать, выплатить и уплатить налог.

В соответствии с ТК РФ 2019 работодатели обязаны выплачивать за работную плату своим сотрудникам не реже, чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным или трудовым договором (ч. 6 ст. 136 ТК РФ). То есть выплачивать зарплату надо как минимум 2 раза в месяц.

Первая часть заработной платы - за первую половину отработанного месяца называется авансом .

Расскажем, какой должен быть размер предоплаты по заработной плате по ТК РФ 2019 и как ее посчитать.

Внимание! Минтруд изменил правила расчета зарплаты. теперь нужно больше платить работникам. Эксперты газеты "УНП" разобрались, как теперь считать зарплату.

Аванс по Трудовому кодексу РФ 2019: сколько процентов от зарплаты

Трудовой кодекс не содержит норм, определяющих конкретный размер аванса в процентах от заработной платы. Однако действующее в настоящее время Постановление Совмина СССР от 23.05.1957 № 566 "О порядке выплаты заработной платы рабочим за первую половину месяца" определяет, что размер задатка за первую половину месяца определяет соглашение работодателя с профсоюзом при заключении коллективного договора, при этом минимальный размер аванса должен быть не ниже тарифной ставки работника за отработанное время.

Минтруд при этом в своем письме от 03.02.2016 № 14-1/10/В-660 разъяснил, что при определении размера зарплаты за первую половину месяца следует учитывать фактически отработанное сотрудником время или фактически выполненную им работу.

Получается, что работодатель должен выдавать зарплату не реже чем каждые полмесяца, устанавливая ее на свое усмотрение - выбирая процент от оклада или фиксированную сумму.

В идеале размер аванса по заработной плате по ТК РФ 2019 составляет половину заработка сотрудника за месяц, то есть 50 процентов.

Положение об оплате труда (фрагмент)

Премии, доплату за сверхурочные, работу в выходные и праздничные дни включать в расчет первой части зарплаты не нужно. Эти выплаты компания посчитает только по итогам месяца и заплатит сотруднику при окончательном расчете.

Пример расчета аванса по заработной плате при премиях, доплатах, работе в выходные дни

Компания выдает первую часть зарплаты 20-го, а окончательный расчет - 5-го числа. Оклад бухгалтера - 42 000 руб. В сентябре - 21 рабочий день. Норма времени - 168 ч. Оклад за день - 2000 руб. (42 000 руб. : 21 дн.). 15 сентября сотрудница работала ночью, а 18-го и 19-го замещала кассира. Оклад кассира - 33 600 руб. Доплата за ночные смены при ставке 20 % - 400 руб. (42 000 руб. : 168 ч. × 8 ч. × 20 %). За работу кассира при ставке 25 % - 800 руб. (33 600 руб. : 168 ч. × 8 ч. × 2 дн. × 25 %). По итогам месяца компания начислила премию - 5 000 руб.

Первая часть. С 1 по 20 сентября сотрудница отработала 14 дн. Зарплата - 29 200 руб. (2 000 руб. × 14 дн. + 400 руб. + 800 руб.).

Вторая часть. С 20 по 30 сентября рабочих дней - 7. Зарплата - 19 000 руб. (2 000 руб. × 7 дн. + 5000 руб.).

Директор может оказаться под следствием, если компания больше двух месяцев выдает зарплату меньше МРОТ либо не платит вообще (ч. 2 ст. 145.1 УК). Руководителя могут оштрафовать, отправить на исправительные работы или даже в тюрьму.

По правилам интервал между сроками выплаты зарплаты - авансом и основной частью не должен превышать 15 календарных дней. Расскажем подробнее о сроках выплаты зарплаты в 2019 году с учетом последних изменений, чтобы компанию не оштрафовали и у работников не возникло вопросов.

С учетом последних изменений, внесенных в ТК РФ Федеральным законом от 03.07.16 № 272-ФЗ, сроки выплаты зарплаты в 2019 году должны быть установлены таким образом, чтобы сотрудники получали заработную плату не реже, чем каждые полмесяца (ч. 6 ст. 136 ТК РФ).

Выплачивать зарплату надо не позднее 15 календарных дней со дня окончания месяца, за который она начислена. Расскажем, как и какие сроки выплаты зарплаты безопаснее установить в 2019 году, чтобы не нарушить требования Трудового кодекса.

Ниже вы сможете скачать полезные документы, которые вам понадобятся в работе:

Если вы определились со сроками, надо записать их в правилах и одном из договоров - коллективном или трудовом.

В старой редакции ТК РФ сказано, что дни зарплаты отражают в правилах трудового распорядка, коллективном договоре, трудовом договоре (ч. 6 ст. 136 ТК РФ). Документы перечисляют через запятую. Роструд считает, что писать сроки надо во всех трех документах (письмо от 20.06.2014 № ПГ/6310-6-1). А суд считает, что можно только в одном, например в правилах трудового распорядка (апелляционное определение Санкт-Петербургского городского суда от 25.01.16 № 33а-39/2016).

С 3 октября 2016 года формулировка изменилась. Теперь даты можно определить "правилами внутреннего трудового распорядка, коллективным договором или трудовым договором". Исходя из формулировки дни зарплаты можно определить в одном документе. Но в Роструде считают, что в двух: правилах и одном из договоров - коллективном или трудовом. Поэтому безопаснее сделать так, как считают чиновники.

Даже если у компании есть коллективный договор, то стоит определить даты в трудовом. Для трудового договора условия оплаты труда - обязательный реквизит (ст. 57 ТК РФ). Даты можно отражать не точные, а сделать отсылку на Правила или коллективный договор:

"Компания выдает зарплату в сроки, которые определены в Правилах трудового распорядка".

Из документов должно быть понятно, в какие сроки компания выдает обе части зарплаты. Например, за первую половину месяца - 25-го числа текущего месяца, за вторую - 10-го числа следующего.

Обратите внимание!

Рискованно использовать формулировки "с 1-го по 15-е число", "до 15-го числа", "не позднее 15-го числа" (письмо Минтруда России от 28.11.2013 № 14-2-242).

При плавающих датах может получиться, что компания выдает деньги с перерывом более полумесяца. Тогда компания нарушит правила Трудового кодекса. За это возможен штраф, который судьи признают законным (апелляционное определение Ульяновского областного суда от 13.05.2014 № 33-1462/2014).

Разные сроки выдачи заработной платы по Трудовому кодексу в 2019 году

Компания вправе выдавать зарплату разным работникам с разницей в 10 дней. Например, если компания хочет установить в отделах разные сроки выплаты заработной платы: в одном - 20-го и 5-го числа, в другом 30-го и 15-го числа.

Трудовой кодекс не запрещает выдавать зарплату в разные дни. Главное соблюдать требования статьи 136 ТК РФ - выдавать не позднее 15-го числа и с периодичностью не реже полмесяца (письмо Роструд от 20.06.2014 № ПГ/6310-6-1). Даже если работники получают деньги с разницей в 10 дней, такие условия не считаются дискриминацией.

Сроки 30-е и 15-е число не очень удачные. Если в месяце 30 дней, то компания должна будет выдать зарплату в последний день месяца. А значит, удержать НДФЛ потребуется не только со второй части зарплаты, но и с первой (письмо ФНС России от 24.03.16 № БС-4-11/4999, определение ВС РФ от 11.05.16 № 309-КГ16-1804). В итоге за месяц компания два раза перечислит налог. А в расчете 6-НДФЛ надо будет показать зарплату за один месяц дважды - в разных блоках строк 100-140. Чтобы избежать лишней работы, установите дни зарплаты, к примеру 28-е и 13-е числа.

Когда налоговики видят признаки конвертной схемы, они начинают собирать доказательства. Без них с компании не получится ничего взыскать. Редакция "УНП" выяснила, где инспекторы берут подтверждение теневых зарплат.

Сроки выплаты аванса и зарплаты 2019 новым сотрудникам

Выдавать новому работнику первую часть зарплаты по окончании первого месяца работы нельзя, если сотрудник принят до 15-го числа. Например, если сотрудник устроится 1-го числа, то за первый месяц он получит деньги только один раз - 30-го числа. А это нарушение, ведь зарплату надо выдавать каждые полмесяца. Поэтому компанию могут оштрафовать на 50 тыс. рублей (ст. 5.27 КоАП РФ). Судьи считают штраф законным (решение Ульяновского областного суда от 23.06.16 № 7-202/2016).

Избежать штрафа можно. Для этого в правилах трудового распорядка запишите, что новичкам за первый месяц работы вы выдаете зарплату три раза.

- В день, когда выдаете зарплату другим сотрудникам за прошлый месяц. Так как в прошлом месяце новичок не работал, посчитайте ему выплату из числа отработанных дней в текущем месяце.

- В день выплаты всем сотрудникам первой части зарплаты (аванса) за текущий месяц. При расчете аванса не учитывайте дни, которые уже оплатили новичку.

- В день выдачи второй части зарплаты за текущий месяц.

Пример выдачи зарплаты по новым правилам 2019

Компания приняла сотрудника 3 июля. Дни зарплаты в компании: 25-е и 10-е числа. Оклад сотрудника - 46 тыс. руб. В июле - 23 рабочих дня. Зарплата за один день - 2000 руб. (46 000 руб. : 23 дн.).

10 августа. Удержите из дохода НДФЛ и ранее выданные суммы. Заплатите - 6020 руб. (46 000 руб. - 46 000 руб. × 13% - 12000 руб. - 22 000 руб.).

Обратите внимание!

Ежемесячную премию можно выдавать в любые сроки, считает Минтруд. Срок, который записан в статье 136 ТК РФ, применяется для выплат каждые полмесяца. В то же время в письме от 23.08.16 № 14-1/В-800 Минтруд дал другие разъяснения. Премию тоже надо выдать не позднее 15 календарных дней после месяца, в котором она начислена. Поэтому безопаснее придерживаться этих сроков.

Штрафы за нарушение сроков выплаты заработной платы в 2019 году

Если сроки выплаты зарплаты в 2019 году нарушены, работодатель обязан выплатить сотрудникам компенсацию (ст. 236 ТК РФ). Компенсация выплачивается также в случаях задержки других выплат: отпускных, пособий и т.д. Считать компенсацию надо исходя из 1/150 ключевой ставки ЦБ за каждый день просрочки каждой выплаты. Ключевая ставка ЦБ составляет 7,75% (решение Банка России от 17.12.18).

Пример расчета компенсации при нарушении срока выплаты зарплаты в 2019 году

Зарплата за январь - 100 тыс. руб., за вычетом НДФЛ - 87 000 руб. Первая часть - 45% от оклада. Итого 45 000 руб. (100 000 руб. × 45%). Компания должна выдать первую часть - 20 января, вторую - 5 февраля, но перечислила деньги только 12 февраля. Рассчитаем проценты.

С 21 января по 5 февраля. Просрочка 16 дней. Компенсация - 372,0 руб. (45 000 руб. × 7,75% : 1/150 × 16 дн.)

С 6 по 12 февраля. Просрочка 7 дней. Компенсация - 314,65 руб. (87 000 руб. × 7,75% : 1/150 × 7 дн.).

Общая сумма - 686,65 руб.

Кроме того, есть два вида штрафов:

- За нарушение срока выплаты заработной платы;

- За установление заработной платы ниже регионального или федерального МРОТ 2019 (ч. 6, 7 ст. 5.27 КоАП РФ).

Чтобы предсказать вызов на комиссию, сравните зарплаты с новыми среднеотраслевыми показателями в столице.

Суммы штрафов смотрите в таблице ниже.

| Вид нарушения | Размер штрафа | ||

|---|---|---|---|

| На компанию | На директора | ||

| 1 | Нарушение трудового законодательства, нормативных правовых актов | От 30 до 50 тыс. рублей | Предупреждение или штраф от 1 до 5 тыс. рублей |

| Повторное нарушение | От 50 до 70 тыс. рублей | ||

| 2 | Уклонение от оформления трудового договора | От 50 до 100 тыс. рублей | От 10 до 20 тыс. рублей |

| Повторное нарушение | От 100 до 200 тыс. рублей | дисквалификация на 1-3 года | |

| 3 | Невыплата, неполная выплата в установленный срок заработной платы | От 30 до 50 тыс. рублей | От 10 до 20 тыс. рублей либо предупреждение |

| Повторное нарушение | От 50 до 100 тыс. рублей | От 10 до 20 тыс. рублей либо дисквалификация на 1-3 года | |

Трудовые отношения работника и работодателя имеют множество особенностей. Важно не только знать о них заранее. Все основные моменты нужно отражать в , коллективном соглашении.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Отдельным пунктом является вопрос оплаты труда. Помимо выплаты заработной платы в конце отчетного периода, не меньше, чем раз в месяц требуется перечисление аванса. Он представляет собой часть, выраженную в процентном соотношении.

Размер аванса по заработной плате по ТК РФ в 2019 году определяется самим работодателем. Однако он не может быть менее указанной в нормативно-правовых документах части. Важно знать, сколько работодатель обязан перечислять каждый месяц работнику.

Понятия и определения

При официальном трудоустройстве гражданин может потребовать соблюдения собственных трудовых прав. Одними из обязательств работодателя являются выплаты заработной платы за фактически отработанное гражданином время. Также могут быть переведены дополнительные надбавки. К таковым относят премии, тринадцатую зарплату. При этом последние считаются добровольными взносами в рамках коллективного договора.

В трудовом законодательстве отмечается право человека на получение не только зарплаты по истечении месяца. Не менее одного раза в 30 дней для работника предусматривается авансовый платеж.

Выделяют некоторые особенности, о которых нужно помнить при произведении расчета. Делать его необходимо каждые полмесяца.

Кроме того бухгалтер не должен забывать о подготовке платежных документов. Также необходимо тщательно формировать отчетность.

Если допустить ошибки, могут появиться серьезные проблемы. Они касаются взаимоотношений с налоговой службой. Основным правилом является перечисление аванса за уже отработанный период.

Нормативное регулирование

В Трудовом кодексе РФ не предусматривается конкретного указания размера процентов, в соответствии с которым должен происходит расчет аванса. Но он указывается в Постановлении Совмина ССС №566, которое было издано 23 мая 1957 года. Нормативно-правовой акт отмечает, что сумма или положенная часть прописываются в коллективном договоре.

Минимальный размер аванса не должен быть ниже тарифной ставки, предусмотренной для сотрудника в отработанное время. Не все работодатели понимают суть данной фразы.

3 февраля 2016 года было издано Письмо Минтруда №14-1/10/В-660. В нем отражено, что расчет ведется на основании фактически отработанного сотрудником времени за первую половину месяца. Также можно ориентироваться на выполнение нормы работы, если бухгалтерия выделяет данный критерий.

В обязанности работодателя входит выплата зарплаты каждые полмесяца. Сумма может быть фиксирована или представлять собой процент от оклада. Окончательное решение выносится работодателем. Оно в обязательном порядке должно быть отражено в коллективном договоре или Положении об оплате труда.

Чаще всего предусматриваются выплаты половины от зарплаты. Но на практике работодатели решают выдавать меньшую часть в виде аванса. Это обусловлено тем, что надбавки и премии переводятся вместе с основным платежом. Кроме того, размер аванса уже изначально занижен. Поэтому организации обычно ориентируются на показатели 25–30%.

Каким должен быть размер аванса

В Трудовом кодексе РФ прописываются только установленные сроки выплаты аванса. При этом его размер умалчивается на законодательном уровне.

Обычно аванс рассчитывается как половина от суммы, которую составляет оклад. При этом сведения о заработной плате нужно внести в трудовой договор, заключенный с работником.

В связи с тем, что с перечисляемой суммы взимается налог, размер аванса составляет 42 с половиной процента. Это предусматривается, если НДФЛ равняется 13%.

Например, суммарный доход за месяц составляет 50 тысяч рублей. Для подсчета аванса необходимо определить сумму налога: 50 тысяч – 13% = 43 тысячи 500 рублей. Далее итоговое значение делится на два. В результате аванс составит 21 тысячу 750 рублей.

Возможен и иной вариант перечисления авансового платежа. За основу берется фактически отработанное гражданином время. Данный вариант считается более сложным для бухгалтера в плане расчетов.

Важно ориентироваться на два фактора. Одним является оклад работника за месяц, который содержит трудовой договор. Также нужно знать количество дней, отработанных сотрудником за первую половину месяца.

Стоит помнить об одном важном нюансе.

В соответствии с Трудовым кодексом РФ работодатель обязан письменно уведомить работника о:

- входящих в состав заработной платы выплатах (за расчетный период);

- материальной выплате, которая причитается сотруднику по закону;

- компенсации заработной платы, которая переводится в случае нарушения сроков выплаты ЗП;

- размере отпускного пособия;

- перечислениях в рамках больничного листа;

- удержанных из зарплаты средствах с подробным основанием;

- денежной сумме, которая в итоговом значении переводится работнику.

Эти данные отражаются в расчетном листе. Форма документа разрабатывается начальством учреждения вместе с Профсоюзной организацией. При подготовке бланка можно ориентироваться на образец, представленный другими бухгалтерами.

Определение количества отработанных дней

Обязательным этапом является определение количества отработанных работником дней. Ведь аванс начисляется пропорционально периоду, в течение которого гражданин трудился в первую половину месяца.

Работодатели ориентируются на это значение. Сколько человек проработал суток, за столько он получит аванс. Если в данный период работник находился в отпуске или на больничном, то время не будет включено в расчетный.

Какие начисления включаются

Министерство финансов выделило некоторые начисления, которые должны быть использованы при расчете аванса.

Основными среди них является оклад или тарифная ставка, предусмотренная для сотрудника на конкретной должности.

Вторую часть при расчетах составляют надбавки и доплаты.

На их размер не влияют:

- результаты работы гражданина за месяц;

- выполнение месячной нормы труда;

- соблюдение требований в рамках трудового распорядка.

К данной статье относят, например, доплату за выход на работу ночью, особый стаж трудовой деятельности, совместительство на нескольких должностях.

Если при расчете ориентироваться только на тарифную ставку или оклад, то контролирующие инстанции могут посчитать это нарушением прав работника. На организацию может быть наложен штраф. Учреждению придется платить сумму до пятидесяти тысяч рублей.

Расчеты

Чтобы понять, как производится расчет авансового платежа, нужно рассмотреть пример. У работника С. зарплата составляет 26 тысяч 500 рублей. С данного значения взимается налог в размере 26 тысяч 500 рублей *13% = 3 тысячи 445 рублей. Таким образом, аванс определяется только с суммы в 26 тысяч 500 рублей – 3 тысячи 445 рублей = 23 тысячи 55 рублей.

Так как аванс выплачивается исходя из фактически отработанного времени, то нужно посчитать количество трудодней в октябре 2019 года. Например, при полной отработке половины месяца выплачивается аванс 23 тысячи 55 рублей /22*10= 10 тысяч 479 рублей.

Сроки выплаты

Сроки выплаты заработной платы и аванса отражены в Письме Минтруда №14-1/В-725, которое было издано 10 августа 2017 года. В соответствии с ним, Трудовым кодексом не определяется, в течение какого времени вносятся платежи. Также не устанавливается размер выплаты за половину месяца.

Каждая организация имеет возможность самостоятельно установить, когда она будет производить перечисления. Обычно сроки прописываются в локальных нормативно-правовых документах: положениях, правилах, соглашениях и коллективном договоре.

Выделяют важный критерий, на который должен ориентироваться работодатель. Запрещается переводить средства позже 15 дней после окончания периода, за который начисляется зарплата. Точная дата прописывается во внутренней документации учреждения.

Ответственность работодателя за нарушение

Некоторые недобросовестные работодатели нарушают порядок выплаты заработной платы. К ним могут быть применены штрафные санкции. Их размер обусловлен обстоятельствами, выявленными трудовой инспекцией.

Сумма, которую придется заплатить, прописывается в Кодексе об административных правонарушениях РФ. Она составит от 10 до 20 тысяч рублей для руководителей, допустивших нарушение. Организация должна будет внести от 30 до 50 тысяч рублей.

Если будет выявлено повторное нарушение, то штрафы возрастают. Руководство должно будет внести от 20 до 30 тысяч рублей. Юридическим лицам назначается наказание в виде выплаты от 50 до 100 тысяч рублей.

Взимается ли налог

Как считается аванс по зарплате и когда выплачивается?

Как считается аванс по зарплате с учетом последних изменений в законодательстве, будет интересно каждому юристу. Расскажем об этом.

Как выплачивается заработная плата

Вопросам, связанным с заработной платой, таким как ее установление, порядок, сроки выплаты, порядок произведения из нее удержаний и тому подобному посвящена гл. 21 Трудового кодекса РФ (далее — ТК РФ).

Конкретно правила выплаты заработной платы содержатся в ст. 136 ТК РФ, ее основные положения следующие:

- Работодатель должен извещать каждого работника о размере заработка при каждой выплате заработной платы. Для этого формируется расчетный лист, который вручается работнику либо отправляется ему на электронную почту (подробнее об этом читайте здесь: Когда выдается расчетный лист по заработной плате?).

- Зарплата перечисляется непосредственно работнику по месту его работы или на его счет в кредитной организации (иной способ выплаты может быть установлен законом или трудовым договором).

- Зарплата выплачивается минимум каждые полмесяца, конкретные даты выплат прописываются в локальном акте или трудовом (коллективном) договоре. Заменять дату выплаты интервалом времени нельзя (п. 3 письма Минтруда РФ от 28.11.2013 № 14-2-242).

Таким образом, оплата труда происходит как минимум 2 раза в месяц, реже возможно только для отдельных категорий работников, что определяет законодатель. По более частым выплатам ограничений не имеется.

Как платится аванс и зарплата, в чем разница между ними. Аванс — это часть зарплаты?

Понятие «аванс» в ТК РФ не содержится, оно используется в том значении, что использовалось при советской власти. Так, по сегодняшний день действует постановление Совмина СССР от 23.05.1957 № 566, согласно которому аванс в счет заработной платы(его размер) устанавливается коллективным договором, но размер аванса не может быть меньше тарифной ставки рабочего за отработанное время.

То есть аванс является частью зарплаты, ее составляющей.

На практике в трудовых правоотношениях под авансом понимается часть зарплаты, получаемая за отработанную первую половину месяца. Окончательный расчет по итогам месяца происходит с учетом совершенных выплат.

- аванс выплачивается с 16-е по 30-е (31-е) число месяца, где были отработаны первые 2 недели;

- окончательный расчет происходит с 1-е по 15-е число месяца, следующего за месяцем, оплачиваемым работодателем.

Таким образом, сравнивать аванс и зарплату некорректно, эти понятия связаны как часть и целое.

Какой процент от зарплаты составляет аванс в 2018 — 2019 году. Является ли 40% от зарплаты нарушением

В ТК РФ и иных нормативных актах не установлено, каким должен быть размер аванса, поэтому этот вопрос решается на локальном уровне.

Самыми распространенными схемами (размерами) выплаты авансов являются:

- фиксированная сумма;

- пропорционально отработанному времени;

- процент от оклада.

Фиксированная сумма аванса неудобна тем, что работник может пропустить часть рабочих дней из-за ухода на больничный или отъезда в командировку, при этом обязанность по оплате аванса с работодателя не снимается.

Способ начисления аванса пропорционально фактически отработанному времени рекомендован рядом ведомственных актов, в частности письмом Минтруда от 10.08.2017 № 14-1/В-725. Такой способ расчетов считается удобным и с точки зрения начисления/удержания НДФЛ.

Еще одной распространенной схемой расчета аванса является выплата определенного локальным актом или коллективным договором процента от оклада. И какая это часть зарплаты - аванс, определяет работодатель (вместе с тем необходимо учитывать, что рекомендуется делить зарплату на примерно одинаковые суммы выплат, о чем мы расскажем ниже).

Общепринято установление размера аванса — 40% от оклада. Он является наиболее приближенным к оплате фактических трудозатрат, и в отличие от фиксированной суммы, процент от оклада не выплачивается, если сотрудник не работал.

Выплата, на которую ориентируется работодатель при расчете аванса, может включать в себя не только оклад, но и надбавки, например за вредность труда.

Почему не стоит выплачивать 50% и более, смотрите дальше.

Удерживается ли НДФЛ с аванса

Действующее законодательство дает четкий ответ на вопрос об удержании НДФЛ с аванса: нет, этого делать не нужно. И вот почему:

- В соответствии с п. 3 ст. 226 Налогового кодекса РФ исчисление НДФЛ происходит в день получения дохода. А зарплата, то есть доход, считается полученной в последний день месяца (п. 2 ст. 223 НК РФ).

- Согласно письму Минфина РФ от 01.02.2016 № 03-04-06/4321 считается, что пока месяц не прошел, налогоплательщик свой фактический доход не получил. Следовательно, никакие начисления, в частности НДФЛ, производиться не могут.

Теперь вернемся к вопросу о размере аванса.

Если установить авансовый платеж в размере 50% от оклада, то будет нарушено правило о примерно одинаковых выплатах за каждые полмесяца, о котором говорится в письме Минздравсоцразвития от 25.02.2009 № 22-2-709. Поскольку со вторых 50% будет удержан НДФЛ за всю сумму дохода, вторая часть зарплаты будет ощутимо меньше первой.

Наглядно это представлено в следующем примере.

Пример 1

У работника А. зарплата с учетом стимулирующих выплат и компенсаций установлена в размере 20 000 руб. НДФЛ с этой суммы составляет 2600 руб. Сравним разницу выплат при авансе в 40% и авансе 50%:

- Аванс 40% — это 8000 руб. Из второй части, 12 000 руб., вычтем 2600 (налог), при расчете А. получает 9400 руб.

- Аванс 50% — 10000 руб. В результате аналогичного вычисления видно, что вторая часть зарплаты составит 7400 руб.

Соответственно, чем больше будет аванс, тем труднее будет уравнять с ним сумму, получаемую по итогам месяца.

Зарплата за первую половину месяца ТК РФ: как по-новому посчитать зарплату и аванс (пример)

Здесь имеется 2 варианта:

- Аванс перечисляется с учетом будущего удержания НДФЛ. Бухгалтер удерживает 13%, но в бюджет эти деньги не отправляются. Это будет сделано в конце месяца, как установлено НК РФ.

- Сумма аванса выдается полностью, без учета налога.

Выбранный работодателем вариант должен быть прописан в локальном акте организации.

Для примера возьмем первый способ.

Пример 2

В сентябре 2018 года 20 рабочих дней. Оплачиваются рабочие дни с 1-е по 14-е число включительно, которых в сентябре 10.

Аванс, выплачиваемый работнику А., имеющему оклад 20 000 руб., будет рассчитываться по следующей формуле: (20000 − 2600 (НДФЛ)) / 20 × 10 = 8 700 руб.

Без учета налога аванс и расчет будут рассчитываться следующим образом.

Пример 3

Возьмем тот же сентябрь 2018, где 20 рабочих дней, а первая часть зарплаты начисляется исходя из оклада 20 000 руб. за отработанные работником А. 10 дней.

Размер аванса составит: 20 000 / 20 × 10 = 10 000 руб.

Вторая часть зарплаты будет: 20 000 − 2600 − 10 000 = 7 400 руб.

Во втором примере у работодателя сохраняется риск, что полученный аванс работник не отработает и уволится, а перекрыть эти расходы будет нечем (нет неотгулянного отпуска и т. д.)

Можно ли не выплачивать аванс, а платить зарплату один раз в месяц

Положение о выплате зарплаты не реже чем каждые полмесяца является императивным, и изменять его может только законодатель. У работодателя такого права не имеется.

Соответственно, при невыполнении этого требования работодатель привлекается к ответственности.

Частью 6 ст. 5.27 КоАП предусмотрено наказание за невыплату зарплаты в установленный срок в виде наложения штрафа:

- для должностных лиц — от 10 000 до 20 000 руб. (или предупреждение);

- для ИП — от 1000 до 5000 руб.;

- для юрлиц — от 30 000 до 50 000 руб.

Может быть ситуация, когда в локальном акте предусмотрена 2-разовая выплата зарплаты, а по факту это происходит 1 раз. Тогда работник может взыскать с работодателя:

- пени за просрочку в соответствии со ст. 236 ТК РФ;

- компенсацию морального вреда согласно ст. 237 ТК РФ.

Кроме того, работодатель привлекается по той же ч. 6 ст. 5.27 либо по ч. 7 ст. 5.27 КоАП, если правонарушение является повторным.

Формулировка вопроса, в чем разница между авансом и зарплатой, является некорректной в силу того, что аванс и есть заработок. По сложившейся практике под авансом понимается та часть зарплаты, что получает работник за отработанные первые 2 недели месяца.

Его размеры и срок выплаты определяет работодатель и устанавливает это в локальном акте.

Не выплачивать аванс нельзя, за это работодателя могут привлечь к ответственности, а у работников появляется право на получение компенсации за просрочку и выплаты за моральный вред.