ОС-1 применяется для оформления и учета операций приема, приема-передачи объектов основных средств (кроме зданий, сооружений)

Бланк формы Акт ОС-1. Инструкция по заполнению

Бланк формы ОС-1а. Акт о приеме-передаче зданий (сооружений)

Акт приемки-передачи по форме ОС-1а применяется для оформления и учета операций приема, приема-передачи зданий (сооружений) в организации или между организациями для включения объектов в состав основных средств и учета их ввода в эксплуатацию, поступивших по:

- договорам купли-продажи, мены имущества, дарения, финансовой аренды;

- путем приобретения за плату денежными средствами;

- изготовления для собственных нужд и ввода в эксплуатацию;

- выбытия из состава основных средств при передаче (продаже, мене и пр.) другой организации.

Бланк формы Акт ОС-1а. Инструкция по заполнению

Форма ОС-1б. Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений)

Акт приемки-передачи по форме ОС-1б применяется для оформления и учета операций приема, приема-передачи групп объектов основных средств (кроме зданий, сооружений) в организации или между организациями для включения объектов в состав основных средств и учета их ввода в эксплуатацию, поступивших по:

- договорам купли-продажи, мены имущества, дарения, финансовой аренды;

- путем приобретения за плату денежными средствами;

- изготовления для собственных нужд и ввода в эксплуатацию;

- выбытия из состава основных средств при передаче (продаже, мене и пр.) другой организации.

Бланк формы Акт ОС-1б. Инструкция по заполнению

Форма ОС-2. Накладная на внутреннее перемещение объектов основных средств.

Документ используется для оформления операций перемещения объектов основных средств внутри организации из одного подразделения в другое. Форма ОС-2 выписывается передающей стороной (сдатчиком) в трех экземплярах, подписывается ответственными лицами структурных подразделений получателя и сдатчика. Данные о совершенном перемещении вносятся в инвентарную карточку учета объектов основных средств.

Бланк формы Акт ОС-2. Инструкция по заполнению

Форма ОС-3. Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств

Применяется для оформления и учета приема-сдачи объектов основных средств из ремонта, реконструкции, модернизации.

Подписывается членами приемочной комиссии или лицом, уполномоченным на приемку объектов основных средств, а также представителем организации (структурного подразделения), проводившей ремонт, реконструкцию, модернизацию. Утверждается руководителем организации или уполномоченным им лицом и сдается в бухгалтерию.

Если ремонт, реконструкцию и модернизацию выполняет сторонняя организация, акт составляется в двух экземплярах. Первый экземпляр остается в организации, второй экземпляр передается организации, проводившей ремонт, реконструкцию, модернизацию.

Данные ремонта, реконструкции, модернизации вносятся в инвентарную карточку учета объекта основных средств (форма N ОС-6).

Бланк формы Акт ОС-3. Инструкция по заполнению

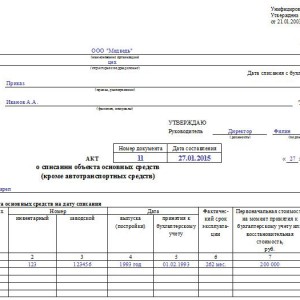

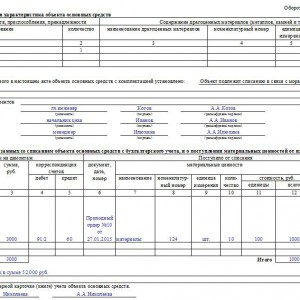

Форма ОС-4. Акт о списании объекта основных средств (кроме автотранспортных средств)

Документ по форме OC-4 предназначен для оформления операций по списанию и выбытию пришедших в негодность объектов основных средств. Является основной формой подтверждающей выбытие. Составляется в двух экземплярах, подписывается членами комиссии, которая назначается руководителем организации, утверждаются руководителем или уполномоченным им лицом.

Бланк формы Акт ОС-4. Инструкция по заполнению

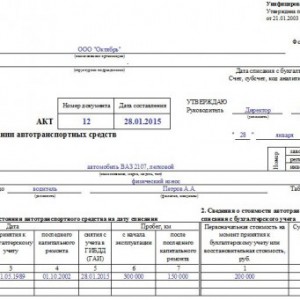

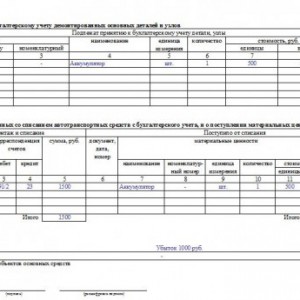

Форма ОС-4а. Акт о списании автотранспортных средств

С помощью этого документа производится оформление операций по списанию и выбытию пришедших в негодность автотранспортных средств. Форма составляется в двух экземплярах, которые подписываются членами комиссии, назначаемой руководителем организации, документ подписывается руководителем или уполномоченным лицом.

Бланк формы Акт ОС-4а. Инструкция по заполнению

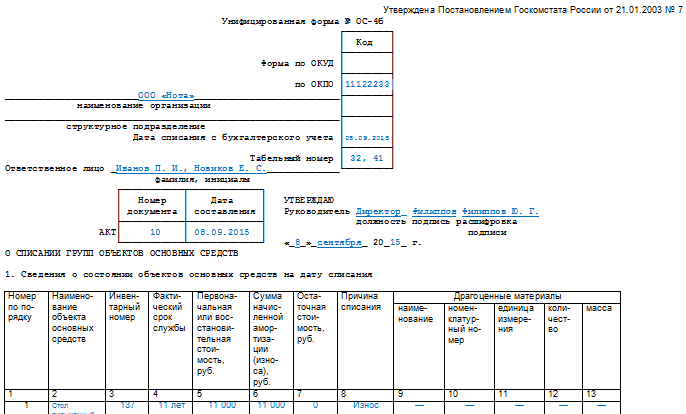

Форма ОС-4б. Акт о списании групп объектов основных средств

Документ предназначен для оформления групповых операций по списанию и выбытию пришедших в негодность основных средств. Форма составляется в двух экземплярах, которые подписываются членами комиссии, назначаемой руководителем организации, документ подписывается руководителем или уполномоченным лицом.

Бланк формы Акт ОС-4б. Инструкция по заполнению

Форма ОС-6. Инвентарная карточка учета объекта основных средств

Инвентарная карточка по форме ОС-6 применяется для организации учета наличия и движения объекта основных средств внутри предприятия. Карточка заводится на каждый инвентарный объект на основании акта приема передачи по форме ОС-1 (ОС-1а,ОС-1б). В этом документе регистрируются вся информации о приеме, перемещении, ремонте, модернизации и иных изменениях объекта основных средств.

Бланк формы Карточка ОС-6. Инструкция по заполнению

Форма ОС-6а. Инвентарная карточка группового учета объектов основных средств

Инвентарная карточка по данной форме используется для учета наличия объектов основных средств, а также учета их движений его внутри организации. Документ ведется в единственном экземпляре бухгалтерией предприятия на группу объектов. Инвентарная карточка заводится на группу объектов в момент принятия к учету этих объектов на основании актов о приеме-передаче объектов основных средств и сопроводительных документов (технических паспортов заводов-изготовителей и др.).

Бланк формы Карточка ОС-6а. Инструкция по заполнению

Форма ОС-6б. Инвентарная книга учета объектов основных средств

Данная форма учета основных средств может использоваться на малых предприятиях. Записи об объектах основных средств вносятся бухгалтером на основании первичных документов подтверждающих: поступление, перемещение, ремонт, выбытие и иные виды хозяйственных операций. Такими документами могут являться: Форма ОС-1 «Акт о приеме-передаче объекта основных средств», Форма ОС-2 «Накладная на внутреннее перемещение объектов основных средств» и другие.

Бланк формы Книга ОС-6б. Инструкция по заполнению

Форма ОС-14. Акт о приеме (поступлении) оборудования

Данный акт применяется для оформления поступившего на склад оборудования с целью последующего использования его в качестве объекта основных средств и служит основанием для отражения в бухгалтерском учете этих операций. Документ составляетсякомиссией, уполномоченной на прием основных средств, в двух экземплярах.

Бланк формы Акт ОС-14. Инструкция по заполнению

Форма ОС-15. Акт о приеме-передаче оборудования в монтаж

Этот документ используется при передачи оборудования в монтаж. Форма ОС-15 составляется в двух экземплярах: первый передается в бухгалтерию, второй — передается уполномоченному представителю монтажной организации.

Бланк формы Акт ОС-15. Инструкция по заполнению

Форма ОС-16. Акт о выявленных дефектах оборудования

Документ предназначен для отражения выявленных в процессе монтажа дефектов. Количество заполняемых экземпляров данного документа зависит от от количества сторон подписывающих акт. Как правило, ими являются: заказчик, монтажная организация и завод изготовитель.

К сожалению, нет ничего вечного, поэтому рано или поздно любое имущество устаревает или приходит в негодность.

Если от ОС после его демонтажа остались пригодные детали, механизмы или узлы, то ответственный может использовать акт, чтобы сдать их на склад или же для дальнейшей реализации.

Какие существуют формы

Рассмотрим несколько основных вариантов обстоятельств, когда требуется оформление акта на списание ОС.

Имущество пришло в негодность до даты окончания установленного срока эксплуатации. Такое может случиться из-за нарушения правил использования оборудования, рекомендованных производителем. Комиссия, назначенная руководителем, должна установить виновных лиц и составить акт осмотра ОС с отдельным заключением в любой форме. После их оформления можно будет заполнить унифицированный бланк на списание ОС-4.

Комиссия должна изложить после осмотра следующую информацию:

Комиссия должна изложить после осмотра следующую информацию:

- по каким причинам произведена ликвидация имущества;

- заключение о его техническом состоянии после обследования;

- существует ли возможность восстановления и важность такого действия;

- список виновных лиц в преждевременном износе;

- можно ли использовать работоспособные узлы, части или детали объекта по отдельности и их рыночную цену на случай продажи.

Акт осмотра должен обязательно содержать веские доводы, приведшие к списанию ОС.

Если ОС пришло в негодность по причине износа или других факторов, в которых люди не виновны, то для подтверждения невозможности его дальнейшего ремонта и эксплуатации составляют . Комиссии необходимо перечислить все имеющиеся изъяны, выявленные в ходе осмотра. В документ нужно вписать их количество, размеры, параметры. По итогам изученных дефектов разрабатывают рекомендации, в которых указывают, какие детали могут быть отремонтированы. В таком акте не учитывают данные стоимостных показателей. Пришедшие в непригодность части имущества списывают по форме ОС-4.

Когда имущество по своим свойствам морального устарело и стало ненужным, то его необходимо списывать по приказу руководителя. В таких случаях составляют только акт ОС-4 без осмотра объекта и рекомендаций. При оформлении акта обязательно необходимо обосновать причину невозможности использования ОС.

Если Вы еще не зарегистрировали организацию, то проще всего это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь, как это стало просто!

Законодательное регулирование данного вопроса

На территории РФ Госкомстатом распространена однотипная форма бланка акта списания основных средств ОС-4.

Она утверждена в его Постановлении под №7 от 21.01.2003 г. Документ составляет комиссия для снятия с учета непригодных ОС.

На предприятиях данный бланк рекомендован к применению для списания любого имущества из категории ОС, кроме транспортных средств. Для транспорта нужно применять другую унифицированную форму ОС-4а. Для снятия с учета из-за непригодности одновременно группы объектов применяют бланк ОС-4б.

При выбытии имущества, числящегося в составе ОС предприятия, при продаже или передаче другой организации, оно должно быть списано с учета на основании оформленного и подписанного сторонами ОС-1.

Общие правила заполнения

Бланк заполняет сотрудник, состоящий в комиссии и ответственный за учет ОС в организации. Количество экземпляров – 2.

В организациях по необходимости можно вносить свои дополнительные графы в унифицированные формы . При их внесении нельзя удалять или изменять ни один реквизит, который был утвержден Госкомстатом РФ. Редактировать бланк под свою организацию можно только по отдельному распорядительному документу руководителя, например приказу.

Из каких частей состоят формы данных актов?

Основное оформление бланка заключается в заполнении трех таблиц. Каждая из них разработана под подробное описание конкретных сведений, связанных с эксплуатацией ликвидируемого объекта.

В графы первой таблицы вносят информацию из акта приема-передачи ОС, по которому он был передан для дальнейшего использования в производстве. Здесь также описывается общие сведения об объекте, срок его эксплуатации и амортизационные начисления.

В графы первой таблицы вносят информацию из акта приема-передачи ОС, по которому он был передан для дальнейшего использования в производстве. Здесь также описывается общие сведения об объекте, срок его эксплуатации и амортизационные начисления.

В поле таблицы второй части документа вносят сведения о подлежащем списанию имуществе, наличии в непригодном объекте драгоценных материалов. Сюда нужно записать и другую важную информацию из имеющихся по нему актов ОС-1, ОС-1а, ОС-1б.

Ликвидация объекта всегда связана с определенными затратами на демонтаж, разборку и т.д. Такие расходы, которое несет предприятие в связи со списанием имущества, фиксируют в третьей таблице. Здесь же регистрируют стоимость товарно-материальных ценностей, которые были признаны комиссией пригодными для дальнейшего использования или продажи. Акт является документов для их оприходования.

Правила обращения

Один из двух идентичных, заполненных и утвержденных руководителем предприятия экземпляр сдают бухгалтеру. Второй акт хранится у сотрудника, назначенного руководством за сохранность объектов ОС. По этому документу ему нужно будет сдать на склад годные детали, узлы, приспособления и металлолом, которые были получены при демонтаже объекта.

Если акт на списание относится к автотранспортному средству, то чтобы сдать его бухгалтеру, необходимо будет приложить еще справку о снятии его с учета в ГИБДД.

Форма заполняется поэтапно:

Причины и правила проведения процедуры списания основных средств изложены в следующем видеоуроке:

смотреть еще:

Акт на списание основных средств (форма № ОС-4)-документ унифицированной формы, применяемый для оформления выбытия основных средств(кроме автотранспортных средств) при полном или частичном их списании.

Акт составляется в двух экземплярах, подписывается членами комиссии, утверждается руководителем организации или лицом, на это уполномоченным. Первый экземпляр акта передается в бухгалтерию, второй — остается у лица, ответственного за сохранность основных средств и является основанием для сдачи на склад и реализации оставшихся в результате списания запчастей, материалов, металлолома и т.п.

Затраты по списанию, а также стоимость поступивших материальных ценностей после сноса и разборки зданий, сооружений, демонтажа оборудования и т.п. отражаются в разделе «Справка о затратах, связанных со списанием основных средств и о поступлении материальных ценностей от их списания».

Полезные статьи о списании материальных ценностей

Списание недоамортизированных основных средств

У любой организации может возникнуть потребность в ликвидации недоамортизированного основного средства. Его остаточная стоимость будет учтена при расчете налогооблагаемой прибыли. При этом оформленный для целей бухгалтерского учета акт на списание будет служить подтверждающим документом и для целей налогообложения.

Для целей налогообложения прибыли расходы на ликвидацию выводимых из эксплуатации основных средств учитываются в составе внереализационных расходов. Здесь же учитываются суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации. Причем в расходах эти суммы можно учесть единовременно в момент списания основного средства (подп. 8 п. 1 ст. 265 НК РФ).

В бухгалтерском учете, как и в налоговом, организация вправе списать основное средство до окончания срока полезного использования по причине морального или физического износа (п. 29 ПБУ 6/01 «Учет основных средств»).

Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве операционных доходов и расходов.

Списание основных средств в случае морального и (или) физического износа.

Порядок списания с баланса объектов основных средств по причине морального и (или) физического износа регулируется пунктами 94 – 97 Методических указаний по бухгалтерскому учету основных средств.

На основании оформленных актов о списании основных средств или о списании автотранспортных средств, переданных бухгалтерской службе организации, в инвентарной карточке (инвентарной книге) производится отметка о выбытии объекта. Соответствующие записи о выбытии объекта основных средств производятся в документе, открываемом по месту его нахождения. В бухгалтерском учете при списании объекта основных средств делаются следующие проводки: Д-т счета 01/“Выбытие основных средств” – К-т счета 01 – списана первоначальная (восстановительная) стоимость списываемого объекта основных средств;Д-т счета 02 – К-т счета 01/ “Выбытие основных средств” – списана сумма начисленной амортизации;Д-т счета 91 – К-т счета 01/ “Выбытие основных средств” – остаточная стоимость списываемого объекта основных средств включается в состав внереализационных расходов;Д-т счета 91 – К-т счета 23 (69, 70, другие счета) – затраты, связанные со списанием объекта основных средств, отражены в составе прочих внереализационных расходов;Д-т счета 10 – К-т счета 91 – приняты к учету материальные ценности, оставшиеся от списания объекта основных средств, в оценке по рыночной стоимости.Налог на добавленную стоимостьПри списании с баланса объектов основных средств до истечения срока их полезного использования налоговые органы на местах зачастую выдвигают требование о необходимости восстановления сумм “входного” НДС, которые ранее были в установленном порядке предъявлены к вычету, в части, приходящейся на остаточную стоимость списываемых объектов.Такая позиция изложена, в частности, в письме Управления МНС России по г. Москве от 2 ноября 2001 г. № 02-11/50849. При этом необходимость восстановления и уплаты налога обосновывается тем, что остаточная стоимость списываемых объектов на издержки производства и обращения не относится.По мнению автора, положения главы 21 НК РФ не обязывают налогоплательщиков производить восстановление суммы НДС в случае списания объектов основных средств до истечения срока их полезного использования.Во-первых, глава 21 НК РФ никак не увязывает возможность применения налоговых вычетов по НДС с необходимостью списания стоимости приобретенных основных средств на издержки производства и обращения. Согласно статьям 171 и 172 НК РФ суммы “входного” НДС, уплаченные при приобретении объектов основных средств, принимаются к вычету в полном объеме в момент принятия основных средств на учет при условии, что эти основные средства приобретены для осуществления операций, облагаемых НДС.Во-вторых, случаи, когда налогоплательщику следует восстанавливать суммы “входного” НДС, которые ранее правомерно были приняты к вычету, указаны в п. 3 ст. 170 НК РФ. К таким случаям относится, например, освобождение налогоплательщика от уплаты НДС по ст. 145 НК РФ. Списание основных средств до истечения срока их полезного использования к таким случаям не отнесено.В-третьих, начиная с 1 января 2002 г. главой 25 НК РФ предусмотрено включение остаточной стоимости списываемых основных средств в состав расходов, принимаемых при налогообложении прибыли (подробнее см. ниже). Это лишает налоговые органы последнего аргумента в пользу необходимости восстановления суммы “входного” НДС, приходящегося на остаточную стоимость списываемого объекта основных средств.Таким образом, по нашему мнению, при списании объектов основных средств по причине их морального и (или) физического износа до истечения срока их полезного использования у организации не возникает обязанности восстановить и уплатить в бюджет сумму “входного” НДС, приходящуюся на остаточную стоимость списываемых объектов.Изложенная точка зрения подтверждается арбитражной практикой (см., например, Постановления ФАС Северо-Западного округа от 3 июля 2002 г. № А56-32943/01, ФАС Волго-Вятского округа от 15 мая 2002 г. № А29-9113/01А).Налоговый учет (налог на прибыль)В соответствии с подп. 8 п. 1 ст. 265 НК РФ в состав внереализационных расходов, принимаемых для целей налогообложения прибыли, включаются следующие расходы:– расходы на ликвидацию выводимых из эксплуатации основных средств;– суммы недоначисленной в соответствии со сроком полезного использования амортизации по ликвидируемым объектам основных средств. Суммы недоначисленной амортизации принимаются для целей налогообложения по данным налогового учета.Обращаем внимание на то, что в соответствии с подп. 8 п. 1 ст. 265 НК РФ в составе внереализационных расходов учитываются расходы на ликвидацию всех выводимых из эксплуатации основных средств независимо от того, являются они амортизируемыми или нет.При этом в состав внереализационных доходов включается стоимость материалов или иного имущества, полученных при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств (п. 13 ст. 250 НК РФ). Отметим, что в главе 25 НК РФ нет указаний на то, в каком порядке следует оценивать для целей налогообложения стоимость материалов, полученных при ликвидации основных средств. В такой ситуации, по мнению автора, величину дохода для целей налогообложения нужно принимать исходя из данных бухгалтерского учета (в той оценке, которая произведена по правилам бухгалтерского учета).Учет постоянных и временных разниц в соответствии с ПБУ 18/02При списании основного средства бухгалтеру прежде всего следует сравнить данные бухгалтерского и налогового учета о величине остаточной стоимости списываемого объекта.Если эти данные совпадают, то дополнительных расчетов делать не нужно, так как никаких разниц в этом случае не образуется. Данные бухгалтерского и налогового учета полностью совпадают.Если “бухгалтерская” остаточная стоимость списываемого объекта отличается от “налоговой”, бухгалтеру необходимо проанализировать причины, которые привели к этому различию. В зависимости от конкретной ситуации выявленная разница может быть квалифицирована как:– постоянная разница;– погашение вычитаемой временной разницы;– погашение налогооблагаемой временной разницы.Пример 1.72. В сентябре 2003 г. ликвидируется объект основных средств.– по данным налогового учета – 10 000 руб.;– по данным бухгалтерского учета – 12 000 руб.Ликвидированный объект был получен организацией от учредителя в качестве вклада в уставный капитал. Первоначальная стоимость в бухгалтерском учете была сформирована исходя из денежной оценки вклада в соответствии с учредительными документами и составила 100 000 руб.Первоначальная стоимость в налоговом учете была сформирована на основании данных налогового учета передающей стороны об остаточной стоимости объекта и составила 80 000 руб.Разница в оценке основных средств в данном случае является источником возникновения постоянных разниц (подробнее см. с. 40).Поэтому разница, выявленная при списании объекта, в сумме 2000 руб. является постоянной. Этой разнице соответствует постоянное налоговое обязательство. При ставке налога на прибыль в размере 24% величина постоянного налогового обязательства составит 480 руб. (2000 руб. х 24%).В том отчетном периоде, в котором объект был ликвидирован, в бухгалтерском учете следует начислить постоянное налоговое обязательство:Д-т счета 99/“Постоянное налоговое обязательство” – К-т счета 68/“Налог на прибыль” – 480 руб.Пример 1.73. В сентябре 2003 г. ликвидируется объект основных средств.Остаточная стоимость составила:– по данным налогового учета – 12 000 руб.;– по данным бухгалтерского учета – 10 000 руб.В результате величина расхода в бухгалтерском учете превышает величину расхода в налоговом учете на 2000 руб.Выявленная разница обусловлена следующими причинами.Первоначальная стоимость объекта в бухгалтерском и налоговом учете одинакова. Сумма ежемесячной амортизации тоже одинакова – 1000 руб. в месяц.В период эксплуатации объект на два месяца передавался организацией в безвозмездное пользование физическому лицу. Поэтому в налоговом учете амортизация по объекту в течение 2 месяцев не начислялась (подробнее см. с. 102). В бухгалтерском учете в этот период начисление амортизации не приостанавливалось. Соответственно в течение 2 месяцев сумма амортизации в бухгалтерском учете превышала сумму амортизации в налоговом учете на 1000 руб. в месяц. При этом в бухгалтерском учете образовалась вычитаемая временная разница в сумме 2000 руб. и был начислен отложенный налоговый актив в сумме 480 руб. (2000 руб. х 24%).Таким образом, разница в сумме 2000 руб., выявленная при ликвидации объекта, уменьшает образовавшуюся ранее вычитаемую временную разницу. Поэтому в бухгалтерском учете в том отчетном периоде, когда объект был списан с учета, необходимо отразить погашение соответствующего отложенного налогового актива:Д-т счета 68/“Налог на прибыль” – К-т счета 09 – 480 руб. – начисленный ранее отложенный налоговый актив погашен на величину, определенную исходя из суммы погашенной временной разницы (2000 руб.) и ставки налога на прибыль (24%).

Унифицированные формы первичных учетных документов

Перечень форм документов класса 03 Общероссийского классификатора управленческой документации (ОКУД) «Унифицированная система первичной учетной документации»

№п/пКод формыНаименование формы документа12310306001Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)20306002Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств30306003Акт о списании объекта основных средств (кроме автотранспортных средств)40306004Акт о списании автотранспортных средств50306030Акт о приеме-передаче здания (сооружения)60306031Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений)70306032Накладная на внутреннее перемещение объектов основных средств80306033Акт о списании групп объектов основных средств (кроме автотранспортных средств)90310001Приходный кассовый ордер100310002Расходный кассовый ордер110310003Журнал регистрации приходных и расходных кассовых ордеров120315004Акт о приемке материалов130315006Требование — накладная140315007Накладная на отпуск материалов на сторону150340002Путевой лист строительной машины160345001Путевой лист легкового автомобиля170345002Путевой лист специального автомобиля180345004190345005Путевой лист грузового автомобиля

Путевой лист автобуса не общего пользования

Перечень форм документов класса 05 ОКУД «Унифицированная система финансовой, учетной и отчетной бухгалтерской документации бюджетных учреждений и организаций»

№п/пКод формыНаименование формы документа12310504143Акт о списании мягкого и хозяйственного инвентаря20504144Акт о списании исключенной из библиотеки литературы30504202Меню-требование на выдачу продуктов питания40504203Ведомость на выдачу кормов и фуража50504210Ведомость выдачи материальных ценностей на нужды учреждения60504230Акт о списании материальных запасов70504401Расчетно-платежная ведомость80504403Платежная ведомость90504417Карточка-справка100504421Табель учета использования рабочего времени и расчета заработной платы110504425Записка-расчет об исчислении среднего заработка при предоставлении отпуска, увольнении и других случаях120504501Ведомость на выдачу денег из кассы подотчетным лицам130504510Квитанция140504514Кассовая книга150504608Табель учета посещаемости детей160504805Извещение170504816Акт о списании бланков строгой отчетности180504817Уведомление по расчетам между бюджетами190504822Уведомление о лимитах бюджетных обязательств200504833Cправка

В деятельности практически любой , имеющей собственное имущество, может наступить ситуация, когда необходимо будет снять с учета основное средство. Как правильно документально оформить данное мероприятие и на что необходимо обратить внимание? Рассмотрим такой вопрос более детально.

Документальное оформление списания основных средств

Как и любой другой факт производственно-хозяйственной деятельности предприятия, списание основного средства должно быть обязательно задокументировано. Именно на основании этой документации будет приниматься решение о том, действительно ли необходимо списывать объект основного средства, какие мероприятия для этого нужно будет произвести и какой возможный доход компания может получить при ликвидации объекта.

Для отображения данной информации имеется установленная законодательством документация, к которой относятся ОС-4 и ее два подвида ОС-4а и ОС-4б. Хотя данные акты установлены и регламентированы законодательством, их использование не является абсолютно обязательным. Организация имеет право использовать унифицированные формы документов при списании основного средства либо разработать самостоятельно иные формы, которые должны быть отражены в учетной политике предприятия и содержать все основные необходимые сведения.

Когда проводится процедура списания основного средства, на данную процедуру комиссией составляется соответствующий акт, который обязательно утверждается и подписывается руководителем компании. Правильно оформленный акт списания передается сотрудникам бухгалтерии, которые на его основании формируют . Кроме того, на основании данного акта вносятся записи в на объект, которая будет храниться на предприятии в течение пяти лет.

Акт о списании

Акт о списании основных средств — это первичный документ, в котором фиксируется факт хозяйственной деятельности предприятия в части выбытия объекта основного средства. Именно на его основе будут составляться соответствующие проводки в бухгалтерском учете и проводиться дальнейшие действия по ликвидации объекта.

Акт о списании основных средств — это первичный документ, в котором фиксируется факт хозяйственной деятельности предприятия в части выбытия объекта основного средства. Именно на его основе будут составляться соответствующие проводки в бухгалтерском учете и проводиться дальнейшие действия по ликвидации объекта.

Организация имеет право воспользоваться предложенными в законодательстве актами на списание основных средств либо на их основе разработать собственные бланки. При втором варианте необходимо учитывать, что в нем должны содержаться все основные сведения, необходимые для грамотного отображения процедуры. К таким данным относятся наименование основного средства и его инвентарный номер, причины списания, дата постановки и списания с бухгалтерского учета.

Особо необходимо отметить следующий момент: в обязательном порядке в акте следует указывать причину выбытия основного средства с баланса предприятия.Эта информация будет вноситься в автоматизированную программу по бухгалтерскому учету, а затем на ее основе будут формироваться соответствующие проводки. Будь то халатное отношение к объекту, его порча или хищение, результат воздействия чрезвычайной или стихийной ситуации, простое моральное устаревание или физический износ — причина должна быть обязательно указана.

Списание основных средств описано в видео ниже:

Форма ОС-4

Основным актом является форма ОС-4, предназначенная для списания основных средств (кроме ). В этом документе указываются сведения о состоянии объекта на момент его списания (инвентарный номер, дата выпуска, фактический период эксплуатации, первоначальная и , сумма начисленных амортизационных отчислений), а также индивидуальные характеристики, присущие этому объекту (наименование, количество, содержание драгоценных металлов).

В конце акта записывается заключение комиссии о том, что объект необходимо списывать по той или иной причине. Отдельно помечается информация о том, какие работы необходимо произвести при ликвидации объекта, какие затраты при этом предприятие понесет и что можно получить от ликвидации объекта.

Скачать бесплатно бланк акта можно .

Пример заполнения ОС-4

Акт о списании подписывается всеми членами комиссии и ее председателем, а затем утверждается руководителем организации.

Формы ОС-4а и ОС-4б

Акт по форме ОС-4а предназначен для списания автотранспортных средств, состоящих на балансе организации. Заполнение его аналогично тому, как формируется акт ОС-4, с тем лишь отличием, что автомобиль, естественно, будет иметь индивидуальные характеристики и параметры.

Скачать данную форму в MS-Excel можно .

Образец оформления ОС-4а

Акт по форме ОС-4б предназначен для того, чтобы списывать не один объект основных средств, а целую группу однородных предметов. Параметры и графы данного акта аналогичны, как и в первых двух вариантах, только каждый объект необходимо включать по отдельности.

Образец заполнения ОС-4б

Все эти акты можно скачать в специальном законодательном документе — Постановлении «Об утверждении унифицированных форм» от 21.01.2003 № 7. Их используют либо в первоначальном виде без изменений, либо вносят необходимые коррективы.

Проводки по списанию описаны в видео ниже:

Протокол заседания комиссии

После того как акт на списание основного средства составлен, необходимо оформить протокол заседания комиссии, который представляет собой документ, содержащий информацию о проводимом мероприятии и принятом по нему решении. Данный протокол подписывается всеми членами комиссии и ее председателем и содержит основные положения о том, кто выступал и по какому вопросу, и какое решение было принято.

Протокол по списанию основного средства может выглядеть следующим образом:

ПРОТОКОЛ

заседания комиссии по списанию основных средств

«Звезда»

04.08.2017г. № 4

Присутствовали:

- Симонов С.А. – генеральный директор АО «Звезда»;

- Свердлов К.С. — главный инженер;

- Иванов П.В. – начальник отдела материально-технического снабжения;

- Никифорова Т.И. — главный бухгалтер;

- Медведева А.В. — секретарь комиссии по списанию.

Повестка дня

Списание станка с числовым программным управлением для изготовления труб ТБСУ.

Свердлова К.С.

— на комиссию по списанию основного средства представлены документы на списание станка с ЧПУ «Верона», 1997 года выпуска, инв. №10480683, 3,5 млн. руб.;

Основное средство осмотрено на месте его расположения. Оно в наличии, имеет 100% физический и моральный износ. Согласно заключению специалистов — ремонтников (акт технической экспертизы от 01.06.2017 г.) в результате длительной интенсивной эксплуатации оборудование выработало свой физический ресурс, а потому подлежит списанию.

Постановили: разрешить списание станка с ЧПУ «Верона», 1997 года выпуска, инв. №10480683, первоначальной стоимостью 3,5 млн. руб.

Председатель комиссии С.А.Симонов

Главный инженер К.С.Свердлов

Начальник отдела МТС П.В.Иванов

Главный бухгалтер Т.И.Никифорова

Секретарь комиссии А.В.Медведева

Заключение комиссии по списанию

Заключение комиссии по списанию объекта основного средства может быть включено в акт на списание, а может быть оформлено в виде отдельного документа или приложения к акту. Законодательством не установлено, как именно должно оформляться такое заключение, а потому организация имеет полное право самостоятельно разрабатывать его форму.

Заключение комиссии по списанию объекта основного средства может быть включено в акт на списание, а может быть оформлено в виде отдельного документа или приложения к акту. Законодательством не установлено, как именно должно оформляться такое заключение, а потому организация имеет полное право самостоятельно разрабатывать его форму.

В заключении полностью прописывается информация о том, какие мероприятия были проведены, на основании чего составлялся акт на списание, кто виновен в непригодности основного средства. В конце обязательно должно быть указано, как пример, что заключение комиссии следующее: «основное средство должно быть списано с баланса предприятия, поскольку его в дальнейшем его использование невозможно».

Еще больше полезной информации о списании ОС найдете в видео ниже: