Форекс как правильно ставить стопы. Стоп Лосс (Stop Loss) виды, расчет и применение. Вариант установки Стоп Лосса основанный на риске

Задача. Вывести формулу для расчета размера стоп-лосса для трейдера/инвестора на фондовом рынке ММВБ.

Формула должна быть универсальной, и определять максимально допустимый размер падения цены акции из портфеля инвестора, исходя из его персональных установок.

Дано:

price

– цена закупки одной акции;

lot

– количество акций в одном лоте. Например, в одном лоте SBER- 10 акций Сбербанка, в одном лоте LKOH – 1 акция Лукойл.

capital

– размер общего капитала инвестора.

risk –

размер риска для общего капитала.

Решение.

Для нахождения формулы расчета стоп-лосса, введем дополнительную переменную – position – количество купленных лотов. Тогда стоимость позиции:

Формула 1

То есть, если инвестор купил 3 лота акций Сбербанка по цене 90 рублей за акцию, то стоимость его позиции = 3 * 90 * 10 = 2700 рублей.

Важно отметить, что решение предусматривает пропорциональное распределение риска по позициям. То есть, если весь капитал полностью инвестирован в одну позицию, то максимальный размер, на который может уменьшится стоимость этой позиции = 4%. Если капитал распределен равномерно по 2 позициям (инвестор диверсифицирован ; например, одна половина капитала инвестирована в акции Сбербанка, а другая половина – в акции Газпрома), то каждая позиция может уменьшится в стоимости на 2%. И если обе акции чрезмерно подешевеют, то общий размер потери инвестора не превысит 4% его общего капитала.

Тогда размер риска в одной позиции

будет относиться к размеру риска для общего капитала

пропорционально размеру позиции.

То есть, размер риска для одной позиции рассчитывается по формуле:

формула 2

То есть, если позиция составляет 1/10 от общего капитала, то риск по этой позиции составляет 1/10 от общего размера риска. Обратите внимание, что формула 2 выражает риск для позиции в процентах. Чтобы выразить его в рублях, нужно перемножить риск этой позиции в процентах на ее стоимость в рублях:

формула 4

Выразим формулу 4 через формулы 1, 2 и 3. Упростим, сократив величины:

Полученная формула может быть использована для расчета stop-loss.

Пример.

Пример расчета stop-loss, график акции SBER, 5m (откройте в новой вкладке)

Задача. 2 ноября инвестор заметил прорыв вверх уровня сопротивления 96,30 с высоким процентом покупок 76,9% (бычье поведение), и имея в распоряжении общий капитал 50 тысяч рублей, принимает решение купить 8 лотов по 10 акций по текущей цене 92,56 рублей за акцию, рассчитывая, что пробитый уровень сопротивления теперь будет поддержкой. Где инвестору установить стоп-лосс, если его риск на весь капитал составляет 5%?

Решение. Подставим все имеющиеся значения в формулу, получим:

Ответ. Расчетный уровень стоп-лосса составляет 0,68 руб ниже текущей цены. То есть: 92,56-0,68=91,88.

P.S. Хотя задача предусматривает расчет стоп-лосса для длинной позиции (long), формула может использоваться также при расчете стоп-лосса для короткой позиции (short – продажа без покрытия).

Когда вы открываете позицию, как вы определяете место, где установить стоп-лосс или тейк-профит? Здесь понятно, что чем точнее этот ордер будет установлен, тем прибыльней будет сделка. Но вопрос в том, что решение о том, где поставить ордер часто оказывает большее влияние на доходность, чем решение о том, какую позицию открывать.

И когда речь идет о волатильном рынке, это будет на 100% правдой. Это решение важно, но многие ли трейдеры думают об этом?

Так вот, в сегодняшней статье я расскажу о стратегии, при помощи которой можно грамотно расставлять стопы и получать максимум прибыли. Также я покажу, что есть некоторые общепринятые неправильные суждения, которые могут разрушить потенциально хорошую торговую систему.

Ставить стопы рандомом – это заранее неудача

Закрыть сделку будет выгодно в одном из двух случаев:

Цена достигла уровня тейк-профит (ТП) и мы закрыли сделку в плюс

Цена достигла уровня стоп-лосс и мы выходим из сделки в минусе (считаю, что это лучше, чем слить все в минус)

Часто когда мы принимаем решение выйти из позиции, есть соблазн сделать ставку на ничем не обоснованный прогноз. Многие же используют технический анализ, в частности свечной анализ, уровни поддержки и сопротивления и т.д. (см. индикаторы свечного анализа). Другие просто на глаз определяют определенное соотношение тейк-профита и стоп-лосса, и уже на основе этого выставляют ордера.

Но здесь есть несколько недостатков:

Есть большая вероятность ошибиться. Потому что когда стопы ставишь на глаз, есть большая вероятность завысить или занизить цену закрытия

Ситуации постоянно меняются. Нет какого-то шаблона, что делает практически невозможным анализ и улучшение. Когда в наших действиях нет логики и методологии размещения точек выхода, то нельзя оценить результат выставления стопов. Вы просто не будете знать, где был просчет: или он был случайным, или ваша стратегия просто не работает.

Когда начнутся ошибки, мы начнем двигать стопы то вверх, то вниз, пытаясь понять причину неудачи, и при этом опять будем терять деньги

Ну и наконец – практически невозможно автоматизировать методы, основанные исключительно на интуиции.

Ошибки при использовании ТП и СЛ

Мнение, что нужно ставить стоп-лосс меньше, чем тейк-профит – это глупость, на мой взгляд.

Использование соотношения риск/прибыль для установки ордеров не будет иметь смысла, если вы не рассчитаете вероятность развития события в данном конкретном случае.

Вот простой пример. Предположим, мы играем в лотерею, где стоимость входа равна $1. Главный приз - $1 млн. Наивный участник предполагает, что:

Вознаграждение $1 млн.

Соотношение прибыль/риск равно 1.000.000

По такому смыслу получается, что это отличная игра. Однако, предположим, что в этой лотерее будет участвовать 2 млн. человек. А это сделает шансы на выигрыш 1:2.000.000. Теперь, когда мы знаем наши шансы, мы можем посчитать реальный риск и прибыль:

Реальный риск: p (потеря) х Е (потеря) = (1- 1/2.000.000) x ($1)

Реальная прибыль: р (выигрыш) х Е (выигрыш) = (1/2000000) x ($1,000,000)

Реальное соотношение прибыли к риску составляет 0.5 .

Другими словами, на каждый $1, который вы вложите в эту лотерею, вы получите прибыль в размере 0.5 центов. Теперь, наверное, вы согласитесь, что это не очень прибыльная игра.

Этот метод показывает ошибочность использования стоп-лоссов и тейк-профитов в качестве оценки соотношения риска и прибыли.

В торговле реальное соотношение риска и прибыли определяется:

Прибыль: р (прибыль) х Е (прибыль)

Риск: р (потеря) х Е (потеря)

Соотношение прибыли к риску: р (прибыль) х Е (прибыль) / р (потеря) х Е (потеря).

Е (прибыль) – это математическое ожидание получения прибыли в торговле, а если проще – величина тейк-профита. Е (потеря) – это величина нашего стоп-лосса.

Соотношение риск/прибыль

Пожалуй, первое, о чем стоит сказать, когда ты планируешь поставить стопы, это то, что величина прибыли будет пропорциональна величине риска. Это даже не предположение, а скорее простая математика.

Возьмем следующий торговый сценарий. Скажем, трейдер видит растущую цену по USD/JPY на часовом графике. Сам график можете посмотреть ниже. Цена растет уже день и трейдер предполагает, что данная тенденция продолжится, поэтому есть хорошая возможность получить прибыль.

И тогда он решает поставить стопы:

Вход: Покупка USD/JPY@ 109.70

СЛ: 109.50 (20 пунктов)

ТП: 110.40 (70 пунктов)

А теперь давайте эти ордера проанализируем более детально. Здесь сразу хочу отметить, что трейдер здесь хочет заработать 70 пунктов.

Как думаете, что здесь неправильно?

Исходя из последних данных по этой валютной паре, мы можем посчитать, что USD/JPY за час прошла 26.4 пункта. То есть в среднем будем считать, что цена проходит за час 26.4 пунктов. Бывает по-разному, но это в среднем.

Рис.1 Пример неправильной установки ордеров

Это означает, что трейдер пытается получить прибыль в размере 70 пунктов. А на самом деле здесь он играет против рынка, потому что он рассчитывает при входе в рынок, что цена не опустится ниже 20 пунктов от цены открытия на время, пока позиция будет открытой. А она может быть открытой и 30 часов, если текущая тенденция сохранится (рис. 1).

А у нас часовая волатильность составляет более 26 пунктов, и маловероятно, что сохранится какая-то стабильность. Сразу может показаться, что шансы на прибыль неплохие, потому что стоп-лосс выставлен ниже всего на 20 пунктов, но если разобраться, то шансы получить прибыль очень низкие.

Если мы знаем, что в среднем часовая волатильность по валютной паре составляет 26.4 пункта, то решение выставить стоп ниже на 20 пунктов является неверным и этот стоп скорее всего сработает.

Главная проблема здесь заключается в том, что трейдер пытается взять слишком много прибыли, но при этом не учитывает волатильность. Кстати, по волатильности можете прочитать несколько статей с нашего сайта:

Нужно знать прописную истину о том, что вне зависимости, какая у тебя стратегия, не принимать в учет волатильность на рынке – это сродни самоубийству. Вот почему важно построить работу с учетом волатильности и играть с ней, а не против нее.

Сейчас наверняка может появиться еще один вопрос: как тогда выставить правильные точки выхода, основанные на науке, а не на предположении? Сейчас я объясню.

Расчет точек установки стоп-лосса и тейк-профита

Возможно, вы слышали. Есть такая техника под названием максимум. Так вот, свой метод выставления стопов я базирую на этой технике. С ее помощью я получаю точную формулу расчета вероятности, что цена пройдет определенное расстояние после открытия позиции за определенный промежуток времени.

Эта модель позволяет планировать совершение сделок к учетом заданной волатильности. Кроме того этот метод работает на любом таймфрейме: минуты, часы или даже месяцы (см. несколько торговых стратегий по Элдеру). Это также хорошо работает одинаково хорошо и для исторических данных и, разумеется, для прогнозных данных на будущее.

При принятии решения о выходе из рынка, есть три вещи, на которые нужно обратить внимание:

Время, когда позиция будет открыта

Настроение рынка

Предполагаемый уровень закрытия позиции в плюс

Теперь подробно рассмотрим каждый из этих составляющих.

Шаг #1: таймфрейм

Есть несколько нюансов в зависимости от типа трейдера. Дейтрейдер или скальпер будут держать открытой позицию в течение нескольких часов, минут или даже секунд. Керри трейдер может удерживать открытой позицию неделями и месяцами. Для керри трейдера главная задача – правильно открыться по тренду, и держать позицию открытой, накапливая прибыль (см. стратегия Carry Trade).

Прибыль и время связаны друг с другом. Поэтому для создания точки выхода важно знать, как далеко может пройти цена в определенном таймфрейме. Как только вы решите эту проблему, вы сможете поставить реальную цель по прибыли.

Берем следующий пример. Смотрим на рис.2 ниже. Здесь 5-минутный график по валютной паре EUR/USD. График построен за 24 часа.

Рис.2 EUR/ USD 5-минутный график, период 24 часа

Рис.3 Максимальные кривые для EUR/USD – Движение VS Вероятность

Теперь когда я знаю волатильность по валютной паре, я могу точно прогнозировать расстояние, которое пройдет цена в будущем за час или за более длительный промежуток времени.

А для этого мне нужно вычислить так называемые максимальные кривые. С волатильностью в качестве входных данных, эти кривые подскажут мне, сколько может пройти цена вниз или вверх по графику.

На графике ниже (рис.3) вы можете видеть максимальные кривые, рассчитанные для таймфрейма от 1 часа до 24 часов для EUR/USD.

Теперь немного расчетов. Сложность в том, что цена в каждый отдельный промежуток времени движется со случайным значением шага. Это может быть и восходящий и нисходящий тренд.

Yt = Yt-1 + α

Определить вероятность того, что цена достигнет определенного максимума в любой момент времени можно по следующей формуле:

Затем мы преобразуем цену Z, используя волатильность, в стандартную переменную для сравнения. Из этого мы создаем набор кривых для различных временных промежутков.

По сути, чем больше таймфрейм и выше волатильность, тем дальше цена может двигаться от интересующего нас уровня. И отсюда можно вычислить вероятность изменения цены за определенный промежуток времени.

***************************************

Шаг #2: настроение рынка

Если на рынке флет или тренд в определенном направлении, от этого будет сильно зависеть то, где именно вы разместите ваши ордера. В специальной терминологии это называется несимметричным определением ценовых движений.

Я предпочитаю использовать разную волатильность для движений вверх и для движений вниз. Статистический перекос будет здесь полезным, потому что он даст понимание того, как асимметрично распределяется волатильность, а это расскажет о том, как правильно действовать.

Рынок

Случайное движение – нет тренда

Тренд вверх – положительное отклонение

Тренд вниз – отрицательное отклонение

Если тренда нет, то движения цены вверх или вниз являются равновероятными. Когда на рынке тренд, то нам нужны отдельно кривые для движения вверх и отдельно для движения вниз.

Шаг#3: предполагаемый уровень закрытия позиции в плюс

Определив тренд и его характеристики, я могу выбрать соответствующую цель по профиту, которая с большой долей вероятности будет для меня успешной.

Предположим, я проанализировал текущую рыночную ситуацию и решил открыть длинную позицию на текущей цене, и решил, что моя цель будет +40 пунктов, а моим нижним барьером будет -100 пунктов.

Теперь смотрим на таблицу ниже. Здесь можно посмотреть различные сценарии развития ситуации в зависимости от состояния рынка.

Тренд+: растущий тренд

Тренд– : нисходящий тренд

Флэт: боковое движение

Мои действия будут следующими:

Тейк профит ставлю +40 пунктов, 82% вероятность достижения ТП в течение 24 часов

Стоп лосс +100 пунктов, 57% вероятность достижения ценой СЛ в течение 24 часов

Вход: покупка 1.1290

Тейк профит: 1.1330 (+40 пунктов)

Стоп лосс: 1.1190 (-100 пунктов)

Анализ показал, что пара EUR/USD имеет определенные шансы на выход на уровни выставления ТП и СЛ. Но я не знаю, какой из них сработает первым. Может так получиться, что первым выбьет стоп лосс, а потом только цена дойдет до тейк профита. В таком случае все мои труды будут без толку. Конечно, ситуация может развиваться и по другому сценарию: первым сработает тейк профит. А может быть и еще одна ситуация: не сработает ни СЛ ни ТП. В таком случае позиция останется открытой.

На основе этого можно использовать стандартную теорию вероятности для определения результата для каждого варианта исхода.

| Результат | Флэт | Тренд+ | Тренд- |

| % (прибыль) | 63% | 42% | 82% |

| % (убыток) | 29% |

47% | 9% |

| % (открытие) | 8% | 10% | 9% |

| Соотношение прибыли | 68% | 47% | 90% |

Лучше всего будет, если краткосрочный тренд пойдет в рост. В таком случае я получу хорошую прибыль. Хуже всего, если тенденция продолжится в текущем направлении (тренд+). В таком случае у меня 42% на то, что я выйду в плюс, и 47% на то, что у меня просто выбьет стоп-лосс.

Когда я начинаю торговать, то мне крайне желательно, чтобы шанс сработки тейк-профита в 1,5 раза превышал шанс сработки стоп-лосса. Это дает мне 70% прибыльных сделок (см. общие правила управления капиталом на форекс).

Также помните, что если вы начнете перемещать ордера на открытой позиции, то для этого случая все наши расчеты не будут действовать.

Анализируем торговлю

Теперь мне нужно увидеть, как стоп-лосс и тейк-профит сдвигаются на различных таймфреймах. Смотрим на рис.4 (ниже), на котором моделируем сделку.

Если бы я торговал в течение 12 часов, то мои установки могли бы быть следующими:

СЛ = -67.3 / ТП = +26.9

Это позволило бы достичь того же самого выигрышного соотношения. Правда, это могло бы дать и более низкий профит, равный всего 26.9 пунктам.

Рис.4 Коэфициент фиксированной доходности ТП/СЛ

На 24-часовом таймфрейме я могу видеть, как будут меняться результаты с течением времени.

На графике ниже видно, какова вероятность получения профита, убытка или вероятность того, что сделка в течение 24 часов останется открытой в зависимости от времени моей торговли.

По графику я вижу, что очень высокая вероятность закрытия позиции в плюс в первые 90 минут торговли. А впоследствии увеличивается вероятность получить убытки.

Рис.5 EUR/ USD – различные исходы сделки в течение 24 часов

Это происходит потому, что максимальные кривые увеличиваются для более длительного периода. Если заглянем опять на рис.3, то мы можем увидеть, что кривые для 24 часов и для 18 часов очень похожи, тогда как здесь разница между кривыми 1 час. и 6 час. весьма существенна. Самый большой перепад происходит в первые несколько интервалов, где кривые самые крутые.

Управление капиталом

Как было показано выше, расстояния между стопами должны выставляться с учетом потенциальной прибыли и уровня волатильности. Начинающие трейдеры часто ставят стоп-лоссы слишком близко, наивно полагая, что снижают риск.

Обычно причина в том, что они используют слишком много разных инструментов, пытаясь снизить вероятность негативного исхода установлением ордеров по отдельным сделкам. Но лучше всего управлять рисками именно через размер сделки, чем использовать ордера, которые не имеют логической обоснованности.

Предположим, вы видите возможность получить прибыль, при которой потенциальная просадка составляет 300 пунктов. Если вы не можете позволить себе потерять 300 пунктов, то лучше снизить размер сделки. Вместо того, чтобы открываться одним лотом, откройтесь одной десятой лота, а если нужно и можно, то и меньше.

Наиболее важным здесь является тот факт, что вы должны управлять своими потенциальными убытками. Это должно быть частью общей стратегии управления капиталом, чтобы вы знали свои пределы, как много вы можете уйти в минуса.

Большое кредитное плечо – это враг №1 для начинающих трейдеров!

Скачать калькулятор для расчета цены закрытия можно ниже. Но помните, данный калькулятор и в целом данную стратегию лучше использовать как базис для построения чего-то своего, вместо того, чтобы делать все один в один как здесь. Не рискуйте без обоснования своими деньгами!

Всех приветствую, на связи Александр Норкин, практикующий трейдер и автор сайта сайт. Рассматриваемая сегодня тема, реально сильная и требующая огромного времени для изучения. Прочитав содержание статьи, думаю вам уже стало все ясно, информации в статье предостаточно, а посему, считаю правильным переходить к делу и не мучить вас лишним количеством буковок.

Что такое и зачем нужен стоп лосс (stop loss)

Стоп лосс (stop loss) (от английского "остановить потерю") - это биржевая заявка, выставленная в торговом терминале трейдером или инвестором с целью ограничить свои убытки при достижении ценой заранее определённого уровня.

Здесь все просто, стоп лосс это рассчитанный трейдером уровень, ниже или выше которого, цена не должна пойти, в противном случае трейдер будет нести не обязательные расходы.

Так или иначе, стопами пользуются все, ведь врятли кто то хочет ошибившись с прогнозом, полностью потерять депозит, и основной спор не в том, пользоваться стопами или нет, а в том каким именно образом ограничивать свои убытки. Поэтому давайте разбираться, какие именно способы ограничения убытков существуют.

Из формулировки выше, отлично прослеживается, что первостепенной задачей ордера Stop Loss будет не гарантия отсутствия потерь, как почему то думает добротное количество новичков, а всего лишь банальное ограничение максимального убытка, что более важно для правильной торговли.

К сожалению, трейдинг без убытков не существует. Кроме предотвращения чрезмерных потерь, стоп лосс отвечает за главное, он бережет психологическое здоровье трейдера, и значительно снижает эмоциональную нагрузку на психику трейдера.

Основные способы ограничения убытков

В природе существует не так много способов ограничить свои убытки, к ним относятся:

- Stop Loss. Установка ордера stop loss, при достижении которого, позиция закроется с убытком.

- Close. Закрытие сделки руками.

- Замок (локирование). В случае ухода позиции в минус, открывается встречный ордер, тем самым закрывая убыток в "замок", до принятия последующих решений.

Рассмотрим каждый из пунктов детальней.

Установка ордера Stop Loss

Огромная армия трейдеров, открывая сделку, предпочитают заранее рассчитать и ограничить свои убытки, выставив ордер Stop Loss. Принятое решение влечет за собой ряд, как положительных, так и отрицательных последствий. К положительным можно отнести:

- отсутствует необходимость постоянно находиться у монитора;

- внезапные, неблагоприятные движения не застанут трейдера врасплох;

В то время как к отрицательным, можно отнести:

- случаи выноса "крупными игроками" лишних пассажиров;

- ошибка не верной установки стопа.

Давайте рассмотрим, как выше сказанное будет выглядеть на графиках.

Пример №1. Установка Stop Loss`а для позиции Long.

Используемые трейдером сигналы, указывают на дальнейшее движение цены вверх и принято решение об открытии позиции Long (покупка). Чтобы не потерять лишнего, трейдер рассчитывает уровень и устанавливает ордер StopLoss, который ограничивает незапланированные потери.

Установив требуемые ордера, остается ждать развития ситуация. В благоприятном для нас случае, цена пойдет в плюс, но если прогноз был ошибочный, в этом случае, как только цена дойдет до отметки 1.30, сработает Stop Loss и позиция будет закрыта с приемлемым убытком.

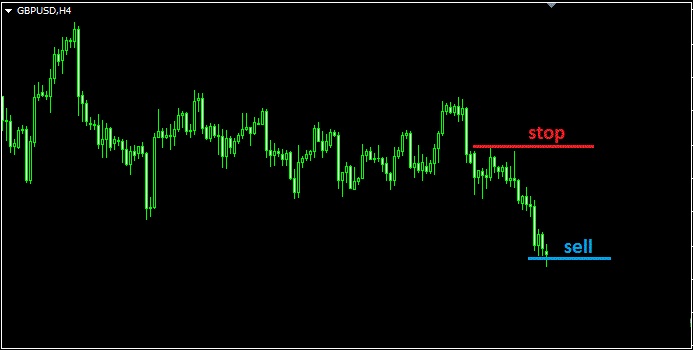

Пример №2. Установка Stop Loss`а для позиции Short.

Используемые трейдером сигналы, указывают на дальнейшее движение цены вниз и принято решение об открытии позиции Short (продажа). Чтобы не потерять лишнего, трейдер рассчитывает уровень и устанавливает ордер Stop Loss, который ограничивает незапланированные потери.

Установив требуемые ордера, остается ждать развития ситуация. В благоприятном для нас случае, цена пойдет в плюс, но если прогноз был ошибочный, в этом случае, как только цена дойдет до отметки 1.50, сработает StopLoss и позиция будет закрыта с приемлемым убытком.

Close - закрытие убытков руками

В данном методе не предусматривается установка стоп лосса. Закрытие убыточной позиции производится собственноручно. Основной плюс данного метода, подобный ордер не будет выбит во время выноса "пассажиров" "крупняком" или новостным колебанием.

Без минусов ни куда. По сути, данный метод ни чем ни отличается от предыдущего, но только в том случае, если трейдер умеет соблюдать правила своей торговой системы и имеет железную силу воли. Объясню.

В большинстве случаев, увидев убыток по своей позиции, включается психологическая составляющая и трейдер начинает пересиживать убыток. Сначала он планирует выйти хотя бы в ноль и закрыть сделку, пытаясь не потерять ни копейки, как только позиция просаживается еще больше, пытается закрыть сделку хотя бы с небольшим минусом и тд.

Такие рассуждения, не умеющего контролировать риски трейдера, приведет к очень быстрому провалу.

Еще один не мало важный минус, это мощные движения. Обычно они случаются на новостях, где трейдеру просто не предоставится возможности закрыть руками убыточную позицию в приемлемом месте, тк цена за секунды, может улететь на 200 - 300 или более пунктов.

Замок (локирование)

Закрытие убыточной позиции в "замок", работает следующим образом. Предположим у трейдера имеется убыточная сделка в Long 1 lot. Чтобы передохнуть и обдумать последующие действия, трейдер принимает решение не закрывать убыток, а открыть сделку в Short 1 lot. Теперь куда бы не пошла цена, в убытке будет находится одна и та же сумма денег.

Как я уже сказал, делается это в первую очередь для переосмысливания рыночной ситуации и принятия решения для дальнейшей торговли.

Как рассчитать и выставить стоп лосс

Как показывает практика, для прибыльной торговли на рынке Форекс, самое важное не прибыль, а правильно рассчитанный уровень стоп лосса (stop loss). Ордер на закрытие убытка должен быть рассчитан заранее, еще перед входом в сделку.

Приведу банальные правила входа в сделку, которые не соблюдают 95% трейдеров:

- Анализ предположительного рыночного движения.

- Расчет уровня стоп лосса (stop loss) (хоть на форексе, хоть на фьючерсах).

- Открытие позиции.

- Установка стоп лосса (stop loss).

Расчет стоп лосса (stop loss)

Есть множество разных способов, как рассчитать стоп лосс. Именно свой, тк нет системы, которая подойдет каждому трейдеру. Один работает внутри дня и ему стоп в 20 пп кажется гигантским, второй, долгосрочник, ему стопы и в 100 пп не кажутся большими. Поэтому, глядя на свою торговую систему, каждому трейдеру придется подумать, какой стоп приемлем для него.

риск на сделку = 10 000$ - 5% = 500$

Именно 500-ми долларов можно рискнуть с данным депозитом и установленным риском, и ни копейкой больше. Дальше нам нужно узнать размер стоп лосса и определить объем сделки.

Забегая вперед, трейдер обязан принимать решение о входе в сделку или нет, проанализировав возможный убыток, сопоставив его с возможной прибылью и если установленное соотношение риск менеджментом является приемлемым, входить в сделку. В противном случае сигнал следует пропустить.

Как правильно выставить стоп лосс (stop loss)

Вариантов выставления стопов миллионы. В этой статье разберу несколько способов, как можно правильно выставить стоп лосс на Форекс.

Вариант 1. Ставим стоп лосс ниже / выше предыдущего low / hi.

У трейдеров есть мнение, раз рынок нарисовал минимум / максимум и дал сигнал на вход, обновлять выше указанною точку уже не должны. Поэтому наиболее распространены уровни для стоп лосса ниже / выше предыдущего low / hi.

Вариант 2. Установить стоп лосс ниже / выше фракталов.

Индикатор Fractal, который по умолчанию находится во всех терминалах, отмечает на графике 5 точке (1 максимум / минимум и по две с каждой стороны). Принято считать, если фрактал был нарисован, то выше / ниже него вполне можно выставить stop loss.

Вариант 3. Установить стоп лосс ниже / выше индикатора Parabolic SAR.

Один из любимых индикаторов, который также находится в каждом терминале, Parabolic SAR. Тк индикатор трендовый, очень многие трейдеры любят прятать стопы за его предыдущую отметку.

Вариант 4. Выставляем стоп лосс (stop loss) ниже / выше линии MA.

Еще один трендовый индикатор Moving Average (MA). Считает, пока цена находится выше индикатора, идет бычий тренд, как только цена пересекает MA, тренд меняется на нисходящий, поэтому можно поставить стоп лосс ниже линии MA в случае лонговой позиции, и выше, в случае шортовой.

Где и как правильно ставить стоп лосс разобрались, переходим к следующему пункту.

Почему срабатывают стопы

Перечисленные в этом разделе варианты постановки стопа, безусловно не являются панацеей от всех бед. Новички скорее всего не знакомы, а вот более опытные абсолютно точно сталкивались с ситуацией, когда стопы срабатывают магическим образом. Цена выбивает трейдерскую сделку из рынка и тут же разворачивается.

Ох сколько об этом пишут на форумах, мол брокер охотится на моим стопом, все куплено, форекс - лохотрон, и даже не хотят подумать что дело совсем в другом. Не уж то брокеру нужны наши 100$ и из-за них он будет производить манипуляции, подрисовывать свечки и все в этом духе? Тогда возникает резонный вопрос, кто же это делает, и самое главное как?

Некоторые "крупные игроки", к коим относятся маркет-мейкеры, серьезные трейдеры, банки, различные фонды, конечно же могут знать уровни скопления стоп-ордеров и не потому что наши сделки, где то отмечаются, а потому что понимают психологию толпы, и, обладают средствами, с помощью которых намеренно ведут цены к таким уровням, где и стопятся большинство. В таких случаях, в трейдерских кругах говорят "свозили на стопы" или "избавились от пассажиров".

Если ваши сделки выбивает слишком часто, вывод напрашивается только один, вы мыслите как толпа, шаблонно и предсказуемо для акул трейдинга и являетесь легкой наживой.

Решение: проанализируйте убыточные сделки и пересмотрите методы выставления стопов.

В этом разделе, постарался привести наиболее часто встречающиеся места для установки Stop Loss`ов. Конечно же, это не все варианты и тем более, здесь не приведены психологические зоны, о которых безусловно знают "крупные игроки", но все же, даже эти знания, позволят улучшить результаты торговли.

Проскальзывание и минимальный стоп лосс (stop loss)

В предыдущей части, было разобрано (надеюсь подробно), как правильно поставить стоп лосс. Пришло время озвучить негативные моменты и понять, почему может не сработать стоп лосс.

Кроме установки стоп лосса, трейдеру торгующему на рынке Форекс необходимо осознавать текущую ситуацию и время. Дело в том, что стоп лосс - это всего навсего установленный ордер на закрытие позиции. Если вы опытный трейдер, то должны знать, ордер могут забрать тик в тик, а могут и не забрать (одна из причин, нет на другой стороне трейдера (некому продать или купить)). Это пол беды, не заберут тик в тик, в самом худшем случае активируют ордер тиком позже, это не так страшно. А вот проскальзывание...

Проскальзывание

Случается во время сильнейших новостей и в брокерских конторах классифицируется как "Нет рыночных ордеров".

Пример. Перед новостями вы открываете или уже открыт ордер на покупку по цене 1.30 со стоп лоссом 1.2990. Казалось бы, ничего страшного, в случае ошибки получим стоп 10 пп.

Выходят важные новости и цена с 1.30, оказывается на 1.2960 (цифры виртуальные, но пункты вполне реальны). Неопытный трейдер считает, что его ордер должен быть закрыт по цене 1.2990, а оставшиеся 30 пунктов лететь без него, а вот нет. Ваш стоп закроется как раз то по цене 1.2960. Именно эта ситуация называется проскальзыванием, и в данном случае, денег, потраченных на лишние 30 пп, вам не вернут.

Выход один, не входите в рынок на новостях, а если и вошли, то знайте, ваши стопы могут активироваться не по обозначенной вами ценой.

Гепы

Еще один форс мажер, который может помешать правильно активировать установленный ордер стоп лосса (stop loss) - это гепы. Обычно они бывают в выходные, с пятницы на понедельник. Цена также как и в только что приведенном примере, может открыться по неожиданной цене и стоп сработает именно по цене открытия. Так что отвечая на вопрос сработает ли стоп лосс при гепе, можно точно ответить, сработает, но по первой полученной цене.

Решить проблему поможет понимание ситуации. Стоит ли оставлять позицию на выходные, или лучше переоткрыться в понедельник (что в принципе советуют многие успешные трейдеры).

Минимальный стоп лосс (stop loss)

И последнее что нужно знать, это уровень установки минимального стоп лосса.

При торговле фьючерсами, стоп лосс (stop loss) можно установить в любое место от 1 пп от открытой позиции до бесконечности. Здесь никаких подвохов и проблем встретиться не должно.

Важно!!! Работая с фьючерсами, понятия стоп лосс (stop loss) не существует. Ордера закрываются обратными сделками (Buy закрывается Sell`ом и наоборот). Подробней об этом расскажу, когда будем рассматривать различные торговые платформы.

Устанавливая стоп лосс (stop loss) на рынке Форекс (Forex), нужно учитывать интересы дилингового центра. У всех уровень минимального стоп лосса разный, так что будьте внимательны.

Основные ошибки при использовании стоп-лосса

- Фиксированный стоп-лосс. Частенько можно встретить, как новичкам, на вопрос "Какой стоп поставить?", отвечают, "Ставь 20 - 30 пп, этого вполне хватит". Подобные же методы встречаются в различных торговых системах. Метод провальный. Стоп лосс должен быть установлен там, где он должен быть и для каждой ситуации, для каждого рынка (Форекс, CME, FORTS) пункты будут разные.

- Размещение стоп лосса на значимых уровнях. Если вы видите уровень, размещайте стоп лосс за него, но ни на него, иначе рынок протестирует в очередной раз уровень и уйдет в обратную сторону, оставив трейдера с убытком.

- Неправильно рассчитанный размер стопа. Нельзя рассчитывать размер Stop Loss`а, в зависимости от размера депозита, нужно рассчитывать объем сделки, в зависимости от размера стопа (об этом писал выше).

Стоит ли бояться убытков

Пришло время поговорить об убытках. Все вокруг говорят: "Стопов бояться не надо", "Видишь цена идет не в твою сторону, закрывай сделку" и тд и тп, но дальше слов, дело не идет. В большинстве случаев, как только появляется сделка с незакрытым отрицательным результатом, первым делов в голову лезут мысли, "А не передвинуть ли стоп?", "А вдруг это только коррекция и я получу необязательный убыток?".

Не нужно быть гением, чтобы дать определением подобным идеям, как не профессиональные. Не профессиональное отношение к убыткам, влечет за собой слив депозита.

Я понимаю, терять свои кровные, это обидно и досадно, но нужно относиться к этому по другому. Вы же не переживаете, когда покупаете билет на самолет, на автобус, в метро, чтобы съездить в отпуск или добраться до работы? Скорее всего данные траты рассчитываются как необходимые?

Без билета на самолет или поезд, не получится добраться до места отдыха, где так хочется отдохнуть. Без проездного на метро, автобус, не получится добраться до работы, где получится заработать куда больше, чем пришлось потратить на проезд.

Именно так же, должны обстоять дела и с убытками на рынке Форекс, фьючерсах, акциях, облигация и тд. Не существует трейдеров, которые торгуют без убытков. Другое дело, что эти убытки в разы меньше прибыльных сделок, но при правильном отношении к делу, рано или поздно и у вас будут такие же достижения.

Поменяйте свое мышление. Новичок думает: "У меня получится пересидеть убыток и вернуться в плюс", но происходит обратное, а профессионалы рассуждают: "Лучше я отдам 1$, чем позже придется заплатить 10$". Сработал стоп лосс, не беда. Относитесь к стопу, как к страховке, если хотите, подушке безопасности. Минимизируете риск в сделке до такого уровня, на котором будете чувствовать себя комфортно.

Не стоит бояться стопов, если вы верно определили движение, но рынок выбил сделку, ничего страшного, в 99% случаев, предоставится возможность открыть позицию вновь, будет гораздо хуже, если направление движения рынка определено не верно, да еще к тому же не установлен стоп лосс.

Почему нужно устанавливать Stop Loss

Вот вопросик. А действительно, почему нужно устанавливать Stop Loss заранее, ведь я целый день возле компьютера и сам могу контролировать позиции?

Перед написанием этого раздела, я долго думал как бы построить речь и в итоге пришел к решению, что самым идеальным доказательством того, что ограничивать свои убытки нужно заранее и не доверять молниеносности своей реакции, будет ряд ярких примеров.

Пример №1. AUDUSD. 50 пп за 5 минут на новостях.

Не самый яркий пример, но все же. Обратите внимание, как во время выхода новостей, цена улетела вверх на целых 50 пп.

К примеру трейдер до выхода новостей был в продаже, у меня вопрос, успеет ли он закрыть свою убыточную сделку, по приемлемой цене? Мне кажется что руками этого сделать не получится.

Пример №2. USDJPY. 100 пп за 5 минут на новостях.

Пример по японской йене более внушительный. В этот раз на новостях пара пролетела 100 пп. И снова вопрос, будучи в покупках, трейдер успеет закрыть руками свой убыточный ордера?

Пример №3. GBPUSD. 230 пп за 5 минут на новостях.

Предыдущие пары не отличаются сильной волатильностью, но и они дали не плохие пункты во время новостей. А вот что произошло с GBPUSD во время объявления процентной ставке. 5 минут и пара улетела на 230 пп.

Очень здорово если трейдер сидит в покупке, не фиговый такой плюс получается, а если в продаже? Учитывая брокерскую задержку и повышенную волатильность, где цена окажется пока трейдеру дадут закрыть убыток?

Пример №4. GBPJPY. 270 пп за 5 минут на новостях.

Пара GBPJPY на новостях об оглашении процентной ставке, сделала 270 пп. Успел бы трейдер закрыть свою убыточную сделку?

Пример №5. AUDCHF. 6396 пп за 15 минут на новостях.

Скажите что в предыдущих примерах можно было выйти из сделки с небольшим минусом? А что скажите на этот скрин?

Январь 2015 года, фантастический скачек после новостей, который затронул и валютные пары на рынке Форекс, и фьючерсы на CME. Швейцарский банк отменяет потолок обменного курса. Все пары в которых присутствует CHF, показали завидное движение и очень хорошо если в нашу сторону, а если против? В этот раз 100% не получилось бы выйти с приемлемым убытком. В то время на форумах, через одного писали о слитом депозите.

Подытожив все выше сказанное, лично у меня не остается ни малейшего сомнения, что Stop Loss ставить нужно обязательно и не рассчитывать на скорость своих рук и ответственную работу дилингового центра. Конечно я пытался напугать вас подобными скринами, все же на новостях торговать не стоит и без них полно мест где можно заработать, но факт остается фактом. Будет сильное движение и сделку закрыть не успеете.

Вывод по теме ограничение убытков при помощи ордера Stop Loss

В данной статье, я рассказал максимум того, что знал об ограничении убытков в трейдинге. Моя систем сформирована и я понял для себя давно, без stop loss`а работать себе во вред. Проверено в том числе и на себе тоже, так что верить можете. Торговля без стоп лосса, конечно возможна, но она сопряжена с огромным количеством нюансов.

И все же, почему трейдеры не используют stop loss? У меня есть несколько ответов:

- Ложное убеждение в своей правоте и упертость выраженная в "стоять на своём до последнего". Бывает такое, что признать свою ошибку труднее, чем по напридумывать себе тысячи вариантов почему твоя просадка вот вот выйдет в плюс. Упертость - это хорошо, но в трейдинге она смертельно опасна.

- Новичку на рынке Форексе очень сложно смириться с потерей, ведь он пришел зарабатывать, а не терять. Это одна из основных причин, поэтому ему не хватает сил зафиксировать небольшой убыток. К сожалению, подобная трусость обычно стоит капитала.

- Многие игнорируют правила риск-менеджмента для управления сделками. Они просто не желают рассматривать варианты, в которых понесут убытки, пусть даже запланированные.

Запомните одно очень важно изречение:

Мы не можем контролировать прибыль, но мы можем контролировать убытки.

Подводя итог статье, можно абсолютно точно сказать, торговать без стоп лоссов самоубийство. Раскрыто масса вариантов установки стопов, отвечено на многие вопросы касаемо выставлять ли стоп лосс, пользоваться или нет ограничением убытков, приведено несколько примеров, вам осталось проанализировать полученную информацию и, либо проигнорировать, либо принять к сведению.

И все же помните, главное учитывать риск и уже отталкиваясь от риска, принимать решение входить или нет в сделку. Статья будет полезна как новичкам, так и опытным трейдерам. Изучайте и пишите свое мнение в комментариях. До следующих статей и удачных трейдов всем нам.

Стоп Лосс – это невероятно полезный инструмент для трейдера, важность которого сложного переоценить.

Сегодня мы более подробно узнаем, что такое Стоп Лосс, как его использовать для страхования рисков и увеличения потенциальной прибыльности сделки, а также поймем, какие последствия будут, если игнорировать его выставление и почему.

Ну и естественно, разберемся, как правильно выставлять Стоп Лосс, чтобы добиться максимальной эффективности сделок.

Что такое Стоп Лосс простыми словами и почему он необходим

Стоп Лосс (Stop Loss – с англ. остановка потерь ) – это рыночная заявка, которая автоматически закрывает сделку после достижения котировкой заданного уровня убытков. Он используется для страхования депозита от огромных потерь.

Стоп Лосс простыми словами – это приказ, который автоматически закрывает сделку, когда убыток достигает определенного уровня.

Например, вам нужно отойти от терминала и вы не можете продолжать следить за рынком, а открытая сделка может оказаться прибыльной. Также во время вашего отсутствия рынок может пойти в противоположную сторону на столько сильно, что если вовремя не закрыть сделку, вы рискуете потерять весь депозит.

Для этой ситуации существует функция Стоп Лосс – вы выставляете цену, на которой ваши потери ограничатся, а сделка автоматически закроется. Таким образом вы можете рассчитать свой максимальный возможный убыток заранее.

Еще одно популярное название Стоп Лосса на жаргоне трейдеров – «Лось».

Также и говорит Википедия: Стоп Лосс – это биржевая заявка, выставленная в торговом терминале трейдером или инвестором с целью ограничить свои убытки при достижении ценой заранее определённого уровня.

Расскажем более подробно о том, какой приказ выставлять в сделках.

Какой Стоп Лосс выставлять в сделках и как его рассчитать

Предположим, у нас появляется красивая свеча с нетипичной тенью. Это говорит о потенциальном развороте рынка. Предположим, она направлена вверх, а следовательно, после ее закрытия необходимо продавать. Но рынок дал ложный сигнал: цена пошла наверх. Мы поняли, что ошиблись. Конечно, можно вручную закрыть позицию (и многие неопытные трейдеры так делают), но здесь мы сталкиваемся с двумя рисками:

- Не всегда мы можем отслеживать рынок, например, вы отошли от терминала, отключение электроэнергии и так далее.

- Срабатывают психологические факторы. Например, у нас может появиться иллюзия, что цена еще вернется в нужном нам направлении. В результате, можно получить еще больший убыток.

Мы можем заранее установить безопасный для нас уровень убытков, исходя из стратегии и степени агрессивности торговли.

Главное правило гласит – если Стоп Лосс не выставлен, то риск стопроцентный.

Главное – уметь четко определить момент, когда мы действительно оказываемся неправыми. Ведь движение цены в невыгодном нам направлении может свидетельствовать о коррекции, а не долгосрочном тренде. В нашем случае таким моментом является достижение ценой уровня чуть дальше края хвоста.

Следовательно, автоматическое закрытие сделки должно осуществляться, когда котировка доходит до ценового максимума + еще пару пунктов выше для страхования от различных технических моментов.

Исходя из этого, выделим такие закономерности, по которым выставляется Стоп Лосс :

- Стоп Лосс нужно выставлять на уровне возможного отскока, который необходимо вычислить по линиям поддержки и сопротивления, каналам и другими инструментами. Если цена для достижения S/L должна пересечь значимую линию, лучше сделать его чуть побольше.

- Stop Loss должен быть хотя бы в 2 раза меньше тейк-профита. Если вам это кажется невыполнимым, знайте: правило предполагает другое соотношение – в 3-5 раз.

Для сравнение покажем вам неправильные стопы :

- Уровень Стоп Лосс превышает Тейк Профит, иногда во много раз. Это заранее убыточный подход.

- Стоп Лосс равнозначен T/P. В этом случае ваша стратегия предполагает вероятность заработать как 50/50, как будто вы торгуете без понимания рынка. В этом случае лучше не открывать сделки.

Стоп Лосс при Buy и Sell сделках

Если актив покупается, такая позиция называется длинной. В этом случае нам нужно выставлять стоп-лосс ниже критического уровня. Предположим, мы торгуем валютной парой , и на момент открытия позиции котировка была 0,6670. Предположим, что новозеландский доллар по отношению к американскому будет дороже. Стоп Лосс выставляется на уровне 0,6560.

Видим, что здесь стоп-лосс устанавливается ниже уровня открытия. То есть, если изначальные предположения о росте новозеландского доллара не оправдают себя, то произойдет автоматическое закрытие позиции, как только будет достигнут критический уровень. В любом случае, трейдер всегда имеет возможность закрыть позицию раньше или перенести стоп ордер вручную или автоматически (трейлинг стоп).

Сделка на продажу называется короткой, и здесь выставление стопа выглядит абсолютно так же. Единственное исключение – это то, что установить лося нужно выше уровня открытия. В общем, независимо от типа сделки, Стоп Лосс нужно устанавливать в противоположной стороне, что логично.

Вот график японской иены. Здесь была открыта короткая сделка на уровне 114,327. Видим, что защитный ордер находится выше стоимости открытия.

Как выставить Стоп Лосс в MetaTrader 4 и 5

Окно открытия сделки почти не имеет отличий в разных версиях этой программы.

После открытия позиции Стоп Лосс будет показываться в виде штрих-пунктира:

А также в специальном столбике нижней части торгового терминала:

Именно в нем можно изменить Стоп Лосс. Если изначально сделка была открыта без этого приказа, то через это окошко можно его добавить. Следует учитывать, что некоторые типы счетов не дают возможность назначить лося во время открытия сделки. Это придется делать потом.

Методы и стратегии выставления Стоп Лосса на Форекс

Как ставить Стоп Лосс? Приведем некоторые способы.

Уровень экстремума

Предположим, у нас возникла рыночная ситуация, в которой мы решили, что бычий тренд продолжится. В таком случае мы открываем бычью позицию по нынешней котировке. Классический способ установки стопа в этом случае – чуть выше или ниже прошлого экстремума в зависимости от того, мы покупаем или продаем.

Еще раз акцентируем ваше внимание на том, что Стоп Лосс не выставляется пункт в пункт. Всегда возможны рыночные колебания, которые могут случайно задеть открытый стоп, что приведет к ненужным убыткам. Поэтому пару пунктов добавляем или вычитаем в зависимости от типа сделки.

Стоп Лосс по большой свече

В этом случае Стоп Лосс выставляется выше или ниже большой свечи. Вопрос: как понять, что она имеет достаточный размер?

Посмотрите на видимую часть графика и найдите там среднюю по размеру свечу. Увеличьте ее в три раза, и приблизительно такой должна быть большая свеча для выставления Стоп Лосса.

Стоп Лосс по тренду

Ориентиром для выставления лося может служить и трендовая линия. Догадливый читатель мог уже понять, что для покупок стоп устанавливается чуть ниже нее, а для продаж – чуть выше. А немного опытный трейдер может сказать что-то типа такого: «а ведь трендовая линия будет постоянно перемещаться, так что, стоп тоже нужно менять?». Да, именно так.

Также ориентиром для страхования рисков может служить скользящая средняя, Стоп Лосс выставляется чуть выше или ниже нее.

Ключевые уровни

При выставлении Стоп Лосса можно ориентироваться и на уровни поддержки/сопротивления.

Ограничитель устанавливаем чуть выше первого, если покупаем и чуть выше второго – если продаем.

Волатильность тоже может быть хорошим критерием выставления стопов для интрадей-трейдинга.

Здесь можно посмотреть подробные данные о волатильности: https://www.mataf.net/ru/forex/tools/volatility . В списке находите желаемый инструмент и смотрите, какая средняя изменчивость цены за день.

Предположим, что мы хотим торговать парой фунт-доллар США, и это значение составляет 100 пунктов.

Здесь нам надо от уровня средней волатильности отнять расстояние, которое цена за сегодня уже успела пройти. Предположим, это 60 пунктов. В таком случае из 100 вычитаем 60 и получаем 40 потенциальных пунктов, которые цена может еще за сегодня пройти. Ну или же она может пройти 100 пунктов от цены открытия дневной свечи вниз.

Недостаток этого метода в его субъективности. Но он позволяет приблизительно понять, сколько еще может выжать цена. Если же суммарно за день цена прошла 120 пунктов, можно выставить крошечный стоп-лосс в 10-20 пунктов, поскольку высока вероятность отката до среднедневной волатильности.

Parabolic SAR

Здесь принцип такой же, как у трендовой линии или мувинга.

ATR

Этот метод рекомендуется каждому трейдеру. Для начала надо настроить и запустить индикатор Average True Range, который измеряет рыночную волатильность. Это усовершенствованный вариант позапрошлого способа. Его преимущество в том, что значение Стоп Лосса изменяется вместе с волатильностью.

Для начала надо посмотреть, какое значение имеет индикатор. В приведенном на картинке примере минимально возможный уровень стопа – 12 пунктов.

Лучшие брокеры для торговли и инвестиций

TOP CFD Бинарные опционы Акции Форекс

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Бинарные опционы | $250 | ЦРОФР | ||

| Форекс, CFD на Акции, Сырьё, ETF, Индексы, Крипто | $200 | CySEC | ||

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $250 | VFSC, ЦРОФР | ||

| Акции, Фьючерсы, Крипто, Облигации, Форекс | $100 | ESMA, CySEC, MiFID |

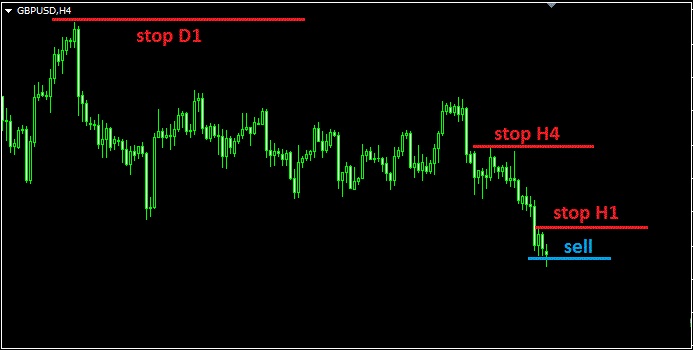

Поскольку весь график состоит из колебаний вверх и вниз, логично предположить, что при наличии тренда у нас будут последовательно появляться новые экстремумы . Чем меньше таймфрейм , тем больше их будет. Поэтому, выбрав, например, тайм-фрейм Н1, стоп устанавливается на основании анализа этого же Н1, а оптимальным вариантом будет взять график старшего периода, допустим Н4.

Локальные экстремумы

В представленной выше картинке при краткосрочной сделке с небольшим тейком рассматривать стоит ближайший к цене уровень стопа из предложенных. Дело в том, что вход осуществляется на уже набравшем ход тренде и практически в любой момент может начаться локальная коррекция . То есть оптимальный вход уже упущен и стоп должен быть небольшого размера, поэтому уровень окончания предыдущей коррекции можно рассматривать как оптимальный для выставления стопа в таком трейде. Если же есть нацеленность входить на более долгий промежуток времени, то тогда смотрим, что происходит на Н4:

На четырёхчасовом графике видно развитие нового витка нисходящего движения, поэтому стоп перемещаем за локальную коррекцию на этом таймфрейме . Ещё один вариант – поставить стоп вообще за начало этого нового движения, но это увеличит его размер, да и при движении цены к первой коррекции и пробитие её уровня как правило говорит о том, что тренд сменился и вероятность срабатывания второго возможного в данной ситуации стопа практически стопроцентна.

Поэтому, в зависимости от того, какие цели ставить и на какой временной промежуток ориентироваться, стоп ставится за разноуровневые экстремумы . На следующей картинке показаны стопы, которые при таком входе можно ставить с учётом разного масштаба ожиданий:

Как несложно догадаться, чем больше цель, тем больше стоп. И безубыток в такой ситуации ставится с учётом целей. Если для Н1 достаточно отхода цены на 15-20 пунктов, то для D1 это уже 80-120 пунктов. Поэтому, торгуя на пробой , всегда следует просматривать ситуацию на старших тайм-фреймах , особенно при попытках поймать окончание коррекции и вход в развивающееся движение.

Линия тренда

Ещё одним актуальным ориентиром для выставления стопа на движущемся рынке может выступать трендовая линия . Поскольку даже в коррекционных движениях присутствует тренд (если это не плоская коррекция , конечно), достаточно иметь всего три точки, чтобы построить прямую, выступающую динамическим уровнем поддержки . Рассмотрим начинающееся движение на часовом графике фунтдоллара с обозначенными экстремумами и проведённой линией тренда :

Ещё одним немаловажным моментом является то, что пробоем следует считать закрепление цены под пробитой линией, то есть закрытие свечи текущего таймфрейма под ней для бычьего рынка и над ней для медвежьего. Нередко бывает так, что цена в течение одного часа сильно проваливается под трендовую и также быстро уходит из этой ценовой зоны. Рано сработавший стоп не даст возможность получить возможную прибыль от последующего движения цены в первоначальном направлении.

Скользящая средняя

Ещё один, несомненно, заслуживающий внимания вариант контроля убытка. При входе в рынок стоп ставится за мувинг с определённым значением для каждого отдельно взятого тайм-фрейма :

Выставление тейка по фибоуровням и расширению

Не менее важным вопросом является грамотное выставление тейка. Однозначно одним из самых хорошо зарекомендовавших себя способов был и остаётся ориентир на важные фибоуровни от прошедшего движения.

На представленной картинке очень наглядно показана эффективность выбора фибоуровней в качестве цели. После предполагаемого разворота цена будет встречать сопротивление движению на основных уровнях в 23,6%; 38,2% и 61,8%. Это проверенный временем метода анализа, ежедневно доказывающий свою работоспособность на всех инструментах и на любом временном масштабе.

Сочетание этих двух методов даёт большой простор для выбора цели движения, самыми лучшими из которых будут сдвоенные уровни по обоим методам в одной ценовой зоне. Достаточно взглянуть на примере выше как сильно отбилась цена от зоны между 61,8% и FE261, а также длительное пребывание цены в области 38,2% и FE161.

Как показывает практика, нередко получается так, что быстрее срабатывает подвижный стоп, чем цена достигает запланированного значения. Тем не менее, комбинируя методы с изначальным определением цели по сделке и варианты подвижного стопа, который со временем становится профитным, можно уделять совсем немного времени сопровождению сделки, периодически двигая стоп или поставив трейлинг-стоп с запасом.

К тому же, в сети выложено большое количество советников , среди функций которых есть и возможность перемещения стопа по указанным параметрам, что достаточно удобно, если торговля ведётся сразу по нескольким инструментам или на малых тайм-фреймах , а также по инструментам, активным в ночное время на